Důvody pro investování jsou dobře známé, ale proměnit svůj kapitál ve fungující investiční portfolio, vyžaduje určitou míru dovedností a pořádný průzkum.

Vytvoření diverzifikovaného portfolia je všeobecně považováno za jednu z nejlepších cest k dosažení finanční nezávislosti. Rozhodnutí o tom, kolik peněz přidělit do různých tříd aktiv, je jedním z nejdůležitějších rozhodnutí, které na začátku své cesty uděláte.

Diverzifikaci poměrně dobře vystihuje rčení „Nedávej všechna vejce do jednoho košíku.“ nebo „Nevsázej vše na jednu kartu.“. A i to je jednoduchá poučka. V investičním světě musíte řešit víc než jen to, abyste koupili různá aktiva.

Ve zkratce se jedná o vyvažování vašeho portfolia tak, aby jej tržní podmínky nemohli snadno znehodnotit.

Pojďte se s námi podívat, jak správné diverzifikace dosáhnout, proč je alokace aktiv zásadním tématem a jak zachovat rovnováhu i ve vašem portfoliu.

Co je alokace aktiv?

Alokace (nebo také rozvržení) aktiv je způsob, jakým rozdělujete svůj kapitál mezi jednotlivé investice. Podíl jednotlivých aktiv, jako jsou akcie, dluhopisy, krypto atp., je nejčastěji vyjádřen procentuálně.

Neexistuje ideální alokace aktiv. Vždy záleží na vašich cílech a osobních i tržních podmínkách. V průběhu času ale vznikla obecná pravidla, která vám mohou posloužit jako odrazový můstek.

Jedním z častých rozvržení je pravidlo 70:30. Zde investujete 70 % vašeho kapitálu do akcií a 30 % do dluhopisů. Část kapitálu investovaná do akcií má potenciál vyššího růstu za cenu vyššího rizika a volatility. Proto je zde 30% položka v dluhopisech, které jsou obecně považovány za stabilní aktiva, která se obvykle vyvíjí v opačném směru než akcie.

Tip: Toto pravidlo si můžete upravit na míru tím, že odečtete svůj věk od 100. Výsledné číslo je podíl ve volatilnější kategorii (zde akciích). Obvykle totiž platí, že čím jste starší , tím více méně rizikových aktiv chcete vlastnit.

Podobným rozdělením získáte možnost realizovat zajímavé zisky, ale zároveň máte 30 % z investovaných peněz jako rezervu pro případ, že byste potřebovali vybrat kapitál ze svých pozic ve chvíli, kdy tomu tržní podmínky nepřejí.

Před finální volbou vaší alokace aktiv se ujistěte, že znáte všechna rizika spojená s vybranými aktivy a víte, jak se navzájem ovlivňují. Vyhnete se tím nepříjemným překvapením.

Co je diverzifikace?

Diverzifikace vašeho portfolia je proces určování alokace aktiv v něm. Obvykle využívá různé třídy aktiv k tomu, aby minimalizovala rizikovost vašeho portfolia, ale existují i jiné druhy diverzifikace.

Buďte připraveni na to, že nastanou situace, které jste nemohli čekat.

Druhy diverzifikace:

- Diverzifikace podle typu aktiva: do portfolia zahrnete více druhů aktiv – akcie, ETF, komodity, krypto a podobně. Využíváte toho, že se různé třídy aktiv vyvíjejí různě.

- Sektorová diverzifikace: investujete do různých sektorů, které se mohou vyvíjet jinak. Například budete investovat do technologických firem, zdravotnictví a veřejných služeb.

- Geografická diverzifikace: zaměříte se na různé části světa. Část prostředků investujete do amerických firem, část do evropských a zbytek třeba do rozvíjejících se trhů.

- Diverzifikace podle časového horizontu: část kapitálu vyčleníte na dlouhodobé investice a část si ponecháte pro krátkodobé obchodování.

Dalším zásadním bodem v otázce diverzifikace je cenová korelace. Vaším cílem by mělo být zahrnout dostatečné množství nekorelujících aktiv do investičního portfolia. Jinými slovy, chcete v něm mít taková aktiva, která když jedno roste, druhé klesá.

Tím se můžete vyhnout již zmiňovanému prodeji v době, kdy je aktivum v poklesu.

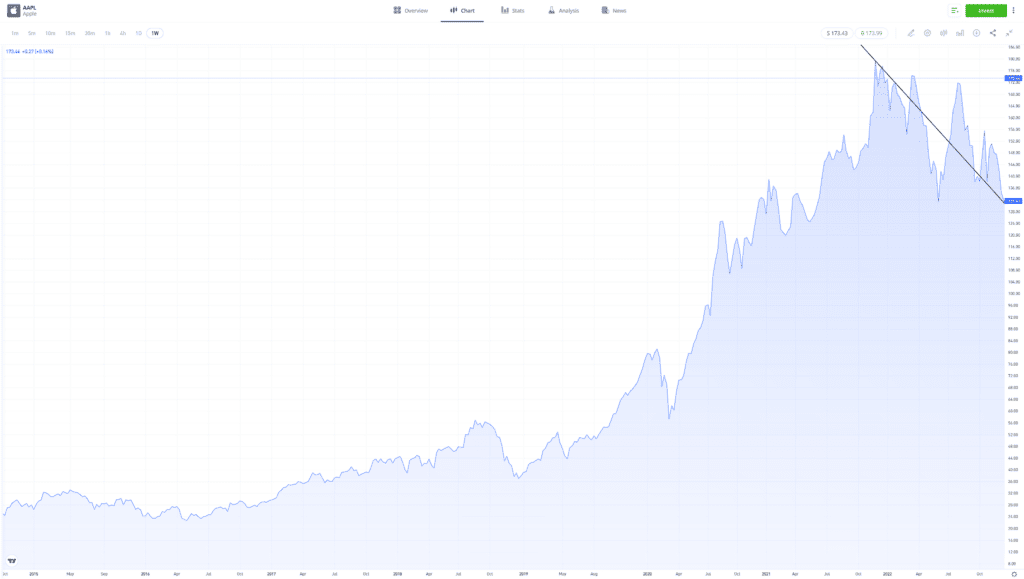

Představte si například portfolio složené pouze z jediného nástroje: akcie Apple Inc. I když tato akcie přinesla některým dlouhodobým investorům značné výnosy, její růst nebyl přímočarý. V roce 2022 klesla hodnota akcií AAPL o více než 25 %.

Minulá výkonnost není ukazatelem budoucích výsledků

Zdroj: eToro

Pokud byste v daném roce museli vybrat prostředky ze svých pozic, mohlo by to znamenat výrazné ztráty. Ale představte si, že byste diverzifikovali, byť pomocí jediné další společnosti.

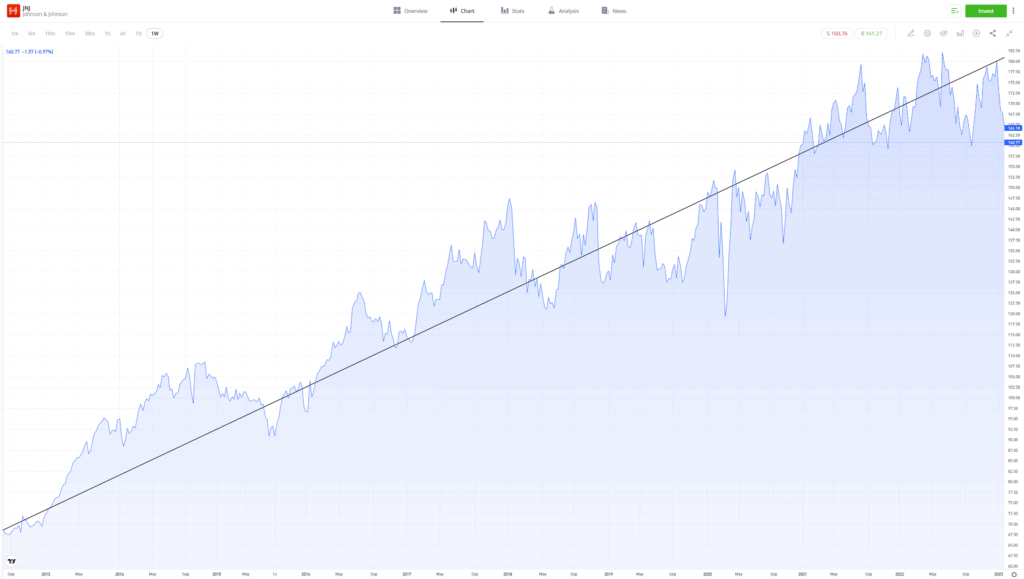

Ve stejném roce vzrostla například hodnota akcií zdravotnického gigantu Johnson & Johnson přibližně o 5 %. Pokud by hypotetické portfolio bylo rozděleno 50/50 mezi AAPL a JNJ, nižší volatilita a zprůměrovaná roční ztráta by pro nového investora byla lépe stravitelná.

Díky tomu by byla nižší pravděpodobnost, že učiní emocionální investiční rozhodnutí a pozici prodá. Diverzifikované portfolio pomáhá investorům řídit riziko a zachovat si racionální přístup k investování.

Minulá výkonnost není ukazatelem budoucích výsledků

Zdroj: eToro

Uvedený příklad ilustruje, jak může diverzifikace vyrovnat výkonnost i mezi dvěma relativně podobnými aktivy. Tento efekt se ještě zvyšuje, když zahrnete různé druhy diverzifikace zmíněné výše.

Dávejte si pozor na to, že určitá aktiva, která spolu na první pohled vůbec nesouvisí, a tudíž byste neočekávali korelaci, spolu mohou být silně propojené. Příkladem je třeba umění a akcie. Věcné propojení se hledá těžko, ale poptávku po obojím ovlivňují podobné faktory (ekonomický růst, dostupnost kapitálu, úrokové sazby atd.).

Proto vždy věnujte dostatek času analýze, průzkumu a historickým datům vámi zvolených nástrojů.

Tip: Díky Copy tradingu se můžete podívat, jaká aktiva nakupují zkušení obchodníci a jak jejich portfolia profitovala z diverzifikace.

Správa portfolia

Věnovali jste spoustu času studiu aktiv, analyzovali příležitosti a rizika, nakoupili aktiva a myslíte, že máte hotovo? Ale kdepak. Vaše portfolio bude časem nevyhnutelně ovlivněno (ne)očekávanými událostmi, které se přímo týkají širšího trhu a aktiv, která držíte.

Může se stát, že se volatilita držených nástrojů v průběhu času změní a tím změní i rizikový profil vašeho portfolia. Například společnost Amazon Inc do svého obchodního modelu zahrnula oblast webhostingových služeb (Amazon web services, AWS). I když to neznamená, že je najednou akcie horší nebo lepší, určitě to ovlivní skóre rizikovosti u tohoto aktiva a je možné, že budete chtít upravit alokaci.

Ovšem podobná situace nastává i přirozeně. Postupem času bude výkonnější část vašeho portfolia (např. akcie z výše uvedeného příkladu rozdělení 70:30) růst rychleji, než jeho konzervativní část. Díky tomuto zhodnocení se podíl v průběhu let může změnit třeba na 85:15 a tím výrazně změnit jeho rizikovost.

Proto je důležité do svého investičního plánu zahrnout pravidelné rebalancování portfolia. Vymezte si jednou za rok (pololetí, kvartál) určitý čas na to, abyste se podívali na své portfolio, zjistili, jak si vede, jakou má alokaci aktiv apod.

Pravděpodobně zjistíte, že je procentuální skladba vašeho portfolia jiná, než když jste ho tvořili. Upravte své pozice tak, aby odpovídali původnímu riziku a vašim cílům.

Neexistuje ideální alokace aktiv. Vždy záleží na vašich cílech a osobních i tržních podmínkách.

Shrnutí

To, jak poskládáte své investiční portfolio, je jedním z nejdůležitějších rozhodnutí na vaší investiční cestě. Proto mu věnujte dostatek času a pozornosti.

Zároveň buďte připraveni na to, že nastanou situace, které jste nemohli čekat. Nevěšte hlavu, analyzujte příčiny a upravte svůj plán. Ideální strategie neexistuje, proto se jí nepokoušejte dosáhnout hned napoprvé.

S vytrvalým, racionálním přístupem a pravidelným rebalancováním vašich pozic získáte dobré předpoklady k dlouhodobému růstu.

Navštivte Akademii eToro a zjistěte více o tom, jak vytvořit vlastní investiční portfolio.

Kvíz

Časté dotazy

- Jaká aktiva bych měl/a koupit, abych diverzifikoval/a své portfolio?

-

Diverzifikace portfolia je především hra čísel. Obecně platí, že čím větší počet různých aktiv investujete, tím větší je šance, že budete mít prospěch ze sníženého rizika a plynulých výnosů. Dávejte ale pozor i na přílišnou diverzifikaci. Pokud se bude vaše portfolio skládat z desítek (a více) aktiv, bude opravdu těžké sledovat jeho skladbu, vývoj jednotlivých aktiv a následně rebalancovat. Pokud chcete opravdu širokou diverzifikaci, vyzkoušejte třeba ETF.

- Může být diverzifikace portfolia někdy špatný nápad?

-

Dobrý investiční plán má obvykle cílové datum, tedy dobu, kdy chcete, aby vaše investice dozrály a vy vyberete zisky. Pokud se blížíte k využití svých investic k financování životního cíle, jako je odchod do důchodu, ustoupení z rizikovějších aktiv a alokace kapitálu do těch konzervativnějších sníží pravděpodobnost, že na poslední chvíli přijde tržní šok, který vaše plány zhatí.

- Existují snadné způsoby, jak diverzifikovat své portfolio?

-

Ano. Existují nástroje, jako jsou indexy, Smart portfolia a ETF, které v jednom produktu obsahují balíček různých aktiv. Například ETF akciového indexu S&P 500 obsahuje malou pozici v každé firmě, která tento index tvoří. I když jeho prostřednictvím investujete pouze do akcií, pravděpodobnost, že všech 500 společností klesne najednou, je výrazně redukována.

Tyto informace slouží pouze pro vzdělávací účely a nelze je považovat za investiční poradenství, osobní doporučení, nabídku nebo výzvu k nákupu či prodeji jakýchkoli finančních nástrojů.

Tento materiál byl připraven bez ohledu na konkrétní investiční cíle nebo finanční situaci a nebyl připraven v souladu s právními a regulačními požadavky na podporu nezávislého výzkumu. Ne všechny zmiňované finanční nástroje a služby jsou nabízeny na eToro a jakékoli odkazy na minulou výkonnost finančního nástroje, indexu nebo investičního produktu nejsou a neměly by být považovány za spolehlivý ukazatel budoucích výsledků.

eToro nezaručuje přesnost ani úplnost obsahu tohoto průvodce a nepřebírá v tomto ohledu žádnou odpovědnost. Před vložením kapitálu se ujistěte, že rozumíte rizikům spojeným s obchodováním. Nikdy neriskujte více, než jste připraveni ztratit.