Pokud vás zajímají možnosti, jak investovat s nižším rizikem než u tradičních investičních příležitostí a získávat pravidelný výnos, neměly by vám uniknout investice s fixním výnosem. Zjistěte vše důležité o tomto tématu a investičních nástrojích, jako jsou dluhopisy a dluhopisové ETF.

Mezi investory se dluhopisy opět stávají zajímavou investiční příležitostí a není to nijak překvapivé. Dluhopisy vám totiž dokážou nabídnout poměrně zajímavé výnosy, a to až kolem 4 % a víc.

Tip: Investice s fixním výnosem zahrnují vládní a korporátní dluhopisy, vkladové certifikáty a některé typy fondů.

Co jsou to investice s fixním výnosem?

Dluhopisy jsou nejběžnějším typem investice s fixním výnosem. Dluhopis je nástroj představující půjčku poskytnutou investorem emitentovi dluhopisu, který je obchodovatelný na burze či jinde. Emitentem dluhopisu může být buď korporace, nebo vláda.

Emitent dluhopisu se zavazuje k tomu, že za prostředky, které jsou předmětem této půjčky, bude investorovi vyplácet fixní sazbu po určité období, kdy dluhopis dosáhne data splatnosti a hlavní investice je vyplacena.

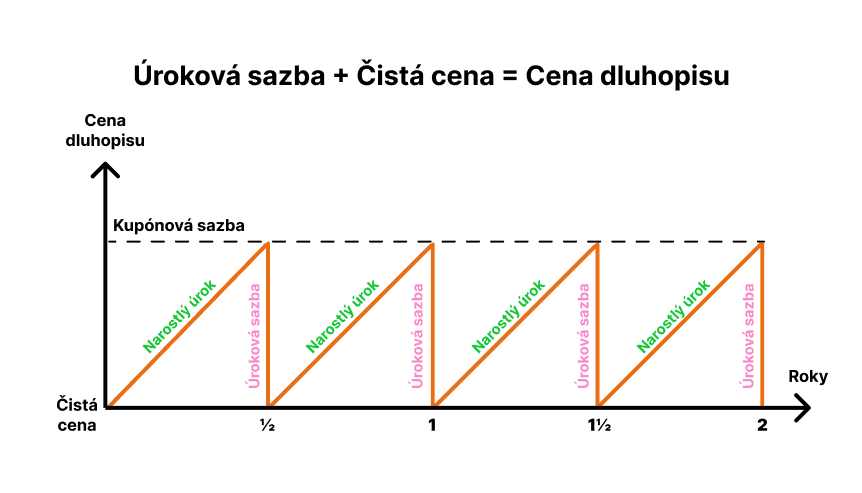

Před dosažením data splatnosti jsou investorovi pravidelně, obvykle měsíčně, vypláceny fixní úroky, kterým se říká dividendy či kupony. Odtud pochází termín investice s fixním příjmem; když si koupíte dluhopis, očekáváte stálý příjem, jehož podmínky byly předem stanoveny, proto „fixní“.

Investice s fixním výnosem mohou sloužit jako zajímavá možnost vybalancování vašeho portfolia. Například mohou být vhodným doplňkem k akciím či jiným aktivům, se kterými je spojena vyšší míra rizika. U eToro máte možnost investovat do takových aktiv prostřednictvím ETF. ETF vám nabízejí příležitost investovat velmi jednoduše a zároveň vám poskytují i všechny výhody, které jsou spojeny s investicemi s fixním výnosem.

Proč teď?

V posledních letech byly úrokové sazby na velmi nízkých úrovních. Výnosy z dluhopisů jsou vypláceny na základě fixních úrokových sazeb a ty tak byly také nízké. Pokud bereme v potaz i inflaci, která kromě jiných nepříznivých vlivů také snižuje hodnotu dluhopisu, je pochopitelné, že dluhopisy se staly méně zajímavou a vyhledávanou investiční možností.

Situace se však zejména v posledních měsících poměrně zásadně mění. Můžeme vidět zvyšování úrokových sazeb, které je nástrojem v boji proti vysoké inflaci. Díky tomu jsou v dnešní době investice s fixním výnosem investiční možností, která dokáže přinést zajímavější výnosy, než tomu bylo donedávna.

Tip: Zvýšení úrokových sazeb negativně ovlivnilo akciový trh. Během takových období volatility a nejistoty na trhu mohou být investice s fixním výnosem pro investory, kteří chtějí snížit rizikovost svého portfolia, zajímavou možností.

Výhody dluhopisových ETF

Investování do dluhopisů může být prováděno dvěma základními způsoby, kterými jsou investování do jednotlivých dluhopisů a investování do dluhopisových ETF, což jsou fondy obchodované na burze.

- Investování do jednotlivých dluhopisů zahrnuje nákup konkrétního dluhopisu vydaného vládou, společností či případně jiným subjektem. To poskytuje investorům fixní úrokovou sazbu a konkrétní datum splatnosti. Pokud investor drží dluhopis až do data splatnosti, obdrží nominální hodnotu dluhopisu, tedy svou počáteční investici, plus akumulované úrokové platby.

- Investování do dluhopisových ETF zase zahrnuje nákupy akcií fondu, který je tvořen různými aktivy. Dluhopisové ETF nabízejí možnost diverzifikace portfolia, protože jsou tvořeny různými dluhopisy, které jsou vydávány různými entitami.

Dluhopisové ETF nabízejí i likviditu, což znamená, že je můžete nakupovat a prodávat v průběhu obchodního dne. Dluhopisové ETF, na rozdíl od klasických dluhopisů, nabízejí možnost generovat výnosy a zároveň investorům poskytují příležitost upravovat svou expozici na trhu s dluhopisy poměrně jednoduše a rychle.

Výběr mezi investováním do jednotlivých dluhopisů nebo dluhopisových ETF závisí na tom, jaká je situace daného investora a na jeho preferencích a investičních cílech. Investice do jednotlivých dluhopisů může být dobrou volbou pro ty investory, kteří mají daný konkrétní investiční horizont a preferují předvídatelný tok příjmů.

Dluhopisové ETF mohou být lepší volbou pro ty, kteří při svých investicích s fixním výnosem hledají diverzifikaci a likviditu. Mnoho drobných investorů může považovat investování do dluhopisových ETF za dostupnější, protože vyžadují zásadně menší kapitál než investice do jednotlivých dluhopisů.

Tip: Nakonec by se investoři měli před rozhodnutím poradit s finančním poradcem a pečlivě zvážit své investiční cíle, toleranci rizika a další faktory.

Pojmy, které je potřeba znát

Zde vám nabízíme několik důležitých výrazů, které je potřeba znát, když investujete do dluhopisů:

- Dluhopisový trh: Trh, kde se kupují a prodávají dluhopisy, včetně primárních trhů, kde se vydávají nové dluhopisy, a sekundárních trhů, kde se obchoduje se stávajícími dluhopisy.

- Nominální hodnota: Částka, kterou emitent dluhopisu vrátí investorovi při splatnosti dluhopisu.

- Kupónová sazba: Pevná úroková sazba, kterou emitent dluhopisu zaplatí investorovi, vyjádřená jako procento nominální hodnoty.

- Datum splatnosti: Datum, kdy vyprší splatnost dluhopisu a emitent splatí investorovi nominální hodnotu dluhopisu.

- Výnos do splatnosti (YTM): Míra očekávané roční míry návratnosti dluhopisu, pokud je držen do data jeho splatnosti a všechny úrokové platby jsou reinvestovány se stejnou sazbou.

- Trvání: Míra citlivosti dluhopisu na změny úrokových sazeb. Dluhopisy s delší dobou trvání jsou obecně citlivější na změny úrokových sazeb než dluhopisy s kratší dobou trvání.

- Call opce: Ustanovení v některých dluhopisech, které umožňuje emitentovi splatit dluhopis před datem jeho splatnosti. To může být pro emitenta výhodné, pokud úrokové sazby od vydání dluhopisu klesly, protože může emitovat nové dluhopisy za nižší úrokovou sazbu.

- Úvěrový rating: Rating poskytovaný ratingovými agenturami k posouzení bonity emitenta dluhopisu, který může odrážet schopnost a pravděpodobnost splacení. Dluhopisy s vyšším ratingem jsou obecně považovány za méně rizikové.

- Úvěrové riziko: Riziko, že emitent dluhopisu nebude schopen splatit investorovi nominální hodnotu dluhopisu. Dluhopisy vydané společnostmi nebo vládami s nižším úvěrovým hodnocením mají obecně vyšší riziko nesplácení.

Různé typy dluhopisů

Treasury bills (T-Bills) jsou krátkodobé dluhové cenné papíry vydávané vládou USA, prodávané se slevou vzhledem k jejich nominální hodnotě. To znamená, že zaplatíte méně, a když přijde datum splatnosti, dostanete zpět plnou nominální hodnotu.

T-Bills mají různé doby splatnosti, například 4, 8, 13, 26 a 52 týdnů. Obecně řečeno, čím kratší je doba trvání dluhopisu, tím menší je pravděpodobnost, že bude mít velkou volatilitu. Pokud tedy investujete do T-Bills s kratší dobou trvání, budete mít nižší riziko ztráty peněz, pokud se úrokové sazby změní.

Dluhopisy s dlouhou dobou trvání jsou kryty americkou vládou – což z nich činí velmi bezpečnou investiční možnost – se splatností 10 let a více. Přestože dluhopisy s dlouhou dobou trvání mohou být vystaveny vyšší volatilitě ceny ve srovnání s dluhopisy s krátkou dobou trvání, stále můžete v dlouhodobém horizontu očekávat dobrou návratnost své investice.

Korporátní dluhopisy jsou vydávány společnostmi, a ne vládami. Mohou tedy nést úvěrové riziko, na rozdíl od státních dluhopisů, které jsou považovány za velmi bezpečné. Jako kompenzaci zvýšeného rizika však nabízejí vyšší výnosy.

Převedení do praxe

Americký trh s dluhopisy je největší na světě s celkovou hodnotou přes 50 bilionů USD a skládá se ze tří hlavních typů dluhopisů: státních dluhopisů, korporátních dluhopisů a dluhopisů zajištěných hypotékami (MBS – mortgage-backed securities). Na trhu této velikosti je zjevně mnoho příležitostí pro investice s fixním výnosem.

Pokud investujete a nediverzifikujete, doslova vyhazujete peníze. Lidé si neuvědomují, že diverzifikace je prospěšná, i když snižuje vaši návratnost. Proč? Protože to ještě více snižuje vaše riziko. Pokud tedy diverzifikujete a poté použijete marži ke zvýšení pákového efektu na úroveň rizika ekvivalentní úrovni nediverzifikované pozice, váš výnos bude pravděpodobně vyšší.

— Jeff Yass

Příkladem toho, jak diverzifikovat své portfolio investováním na americkém trhu s dluhopisy, může být investice do Vanguard Total Bond Market ETF (BND). BND je největší fond s fixním výnosem na světě s aktivy přes 80 miliard dolarů. Tento fond investuje do široké škály dluhopisů, do jeho portfolia patří krátkodobé státní dluhopisy, které jsou spojeny s nízkým rizikem, ale také korporátní a hypoteční dluhopisy, které přinášejí vyšší riziko.

BND vám nabízí následující:

- Výnos do splatnosti 4,3 %*

- Průměrná doba trvání 6,6 let

- Udržuje vysokou úvěrovou kvalitu investováním pouze do dluhopisů, které mají rating investičního stupně

- Zajišťuje velmi dobře diverzifikované portfolio díky více než 10 000 jednotlivým podílům

*Data k 28. únoru 2023.

Složení portfolia

*k 31/01/2023

| Základní informace | BND |

|---|---|

| Počet dluhopisů | 10164 |

| Výnos do splatnosti | 4.3% |

| Průměrná efektivní splatnost | 8,9 let |

Diverzifikace aktiv v rámci portfolia BND

| Typ emitenta | % prostředků |

|---|---|

| Zajištěné aktivy | 0.50% |

| Zajištěné komerční hypotékou | 2% |

| Finanční | 9% |

| Zahraniční | 3.50% |

| Zajištěné vládní hypotékou | 20.30% |

| Průmyslové | 15.60% |

| Ostatní | 0.80% |

| Státní | 46.10% |

| Komunální služby | 2.20% |

Rizika: co potřebujete vědět

Je velmi důležité, abyste si byli vědomi toho, že podobně jako u jakékoliv jiné investice, i dluhopisy s sebou nesou jistá rizika. Tato rizika byste měli brát v potaz ještě předtím, než budete investovat:

Úrokové riziko: Dluhopisy jsou citlivé na změny úrokových sazeb a jak úrokové sazby rostou, ceny dluhopisů mají tendenci klesat a naopak. Pokud tedy držíte dluhopis a úrokové sazby rostou, hodnota vašeho dluhopisu se může snížit.

Inflační riziko: Inflace může narušit kupní sílu fixních úrokových plateb přijatých z dluhopisu, což může vést ke ztrátě hodnoty pro investora.

Call riziko: Toto riziko vzniká, když se emitent rozhodne pro „call back“ neboli odkoupení dluhopisu před datem jeho splatnosti. To může vést k tomu, že investor obdrží méně, než byl očekávaný výnos.

Jednou z výhod investování do dluhopisových ETF je diverzifikovaná expozice vůči mnoha nástrojům – což může snížit dopad selhání jediného nástroje, pokud by k němu případně došlo.

Riziko likvidity: Jedná se o riziko, že dluhopis nemusí být snadno obchodovatelný nebo že na trhu v době prodeje nemusí být dostatek kupujících, což může vést k tomu, že investor obdrží nižší cenu, než původně očekával.

Úvěrové riziko: Jedná se o riziko, že emitent dluhopisu nedokáže splnit své závazky. Úvěrové riziko je vyšší u dluhopisů vydaných společnostmi s nižším úvěrovým ratingem nebo u dluhopisů vydaných zeměmi s méně stabilní ekonomikou.

Před investováním do dluhopisů je důležité zvážit tato rizika a potenciální dopad na vaši investici.

| Úvěrový rating | % prostředků |

|---|---|

| Vláda USA | 67.4% |

| AAA | 3.60% |

| AA | 2.90% |

| A | 12.00% |

| BBB | 14.10% |

Shrnutí

Dluhopisy jsou nejobchodovanější třídou aktiv na světě s odhadovanou globální hodnotou přibližně 130 bilionů dolarů. Ačkoli v posledních letech dluhopisy obecně poměrně prudce upadly v nemilost investorů, když je zasáhla dvojnásobná rána v podobě rekordně nízkých úroků a také vysoké inflace,tak v poslední době, kdy úroky rostou, se otevírají nové příležitosti.

Dluhopisové ETF mohou představovat obzvláště atraktivní příležitost pro investory, protože kombinují výhody dluhopisů jako aktiva s výhodami fondu obchodovaného na burze, zejména diverzifikaci a likviditu.

Pokud chcete zjistit vše důležité o tom, co vám mohou nabídnout investice s fixním příjmem, navštivte eToro akademii.

Test

Časté dotazy

- Jaké faktory mohou ovlivnit cenu dluhopisu?

-

Změny úrokových sazeb, inflace a fluktuace měn mohou ovlivnit hodnotu dluhopisu. Ale pokud rozumíte rizikům a jste ochotni držet svou investici do data splatnosti, dluhopisy s dlouhou dobou trvání by mohly být cenným doplňkem vašeho portfolia, který je spojen s nízkou úrovní rizika.

- Jak mám vyhodnotit, které dluhopisy mají vyšší investiční riziko?

-

Dluhopisy získávají rating, obvykle začínají na AAA jako nejméně rizikové. Obvykle tento rating dluhopisů poskytují tři společnosti, ale všechny se řídí velmi podobným postupem. Dávejte si pozor zejména na určité investice, jako jsou dluhopisy, které mají hodnocení Ba1/BB+ nebo nižší, což naznačuje zvláště vysoké riziko, které je s těmito dluhopisy spojeno.

- Jsou cenné papíry dobrou volbou pro diverzifikované portfolio?

-

Cenné papíry a T-Bills jsou krátkodobé investice, a proto mohou být užitečným doplňkem aktiv s vyšším rizikem, jako jsou akcie. Poskytují prostředky k uchování kapitálu a získání předvídatelného výnosu. Jen pamatujte na to, že jako každá investice jsou s nimi spojena rizika, takže nejdříve proveďte podrobný průzkum a investujte rozumně!

Tyto informace slouží pouze pro vzdělávací účely a nelze je považovat za investiční poradenství, osobní doporučení, nabídku nebo výzvu k nákupu či prodeji jakýchkoli finančních nástrojů.

Tento materiál byl připraven bez ohledu na konkrétní investiční cíle nebo finanční situaci a nebyl připraven v souladu s právními a regulačními požadavky na podporu nezávislého výzkumu. Ne všechny zmiňované finanční nástroje a služby jsou nabízeny na eToro a jakékoli odkazy na minulou výkonnost finančního nástroje, indexu nebo investičního produktu nejsou a neměly by být považovány za spolehlivý ukazatel budoucích výsledků.

eToro nezaručuje přesnost ani úplnost obsahu tohoto průvodce a nepřebírá v tomto ohledu žádnou odpovědnost. Před vložením kapitálu se ujistěte, že rozumíte rizikům spojeným s obchodováním. Nikdy neriskujte více, než jste připraveni ztratit.