يعد الاستثمار في أسواق المال أحد أكثر أنواع الاستثمار انتشارًا نظرًا لإمكانية الحصول على عوائد وفرص زيادة الثروة التي يوفرها للمستثمرين. في هذا المقال ستتعرف على ماهية سوق الأوراق المالية، وكيف تعمل البورصات وكيف يمكنك الاستثمار في الأسهم.

يوفر الاستثمار في سوق الأوراق المالية للأفراد وسيلة لجني عائد على رؤوس أموالهم، وتحقيق أهدافهم المالية، سواء كان الاستثمار على المدى البعيد، أو تحقيق دخل منتظم ودوري. تابع قراءة المقال لمعرفة ماهية سوق الأوراق المالية، وكيف تعمل وبعض النصائح المفيدة لبدء الاستثمار فيها.

ما هي البورصة؟

يُمثّلُ كل سهم ملكية جزئية للشركة. مع تحسن آفاق الشركة، يزداد الطلب على أسهمها ويزداد سعر السهم. تمثّل حركة السعر الإيجابية هذه ربحًا لمالكي السهم.

البورصة – أو سوق الأوراق المالية – هي سوق مالي ضخم قد يكون عبارة عن مكان مادي أو افتراضي، يتم فيه شراء وبيع الأصول المالية المختلفة كالأسهم والسندات وصناديق الاستثمار المتداولة وغيرها. بالرغم من أن مصطلح البورصة يطلق على كل سوق مالية تتداول فيها أوراق مالية، إلا أنه يقصد به في كثير من الأحيان سوق الأسهم حيث يتم تداول أسهم الشركات.

هذه البورصات منتشرة في جميع أنحاء العالم، وتعد بورصتي نيويورك للأوراق المالية وبورصة لندن من بين الأمثلة الشهيرة للبورصات.

عندما ترغب شركة في الانضمام إلى البورصة، فإنها تمر بعملية تسمى «الإدراج العام». في هذه العملية، تطرح الشركة جزءًا من رأس مالها، في شكل أسهم، للمستثمرين لشرائها. من خلال شراء هذه الأسهم، فإنك تصبح مالكًا لجزءٍ صغير من الشركة.

ما هو دور البورصة؟

البورصة عبارة عن سوق ضخم يتم فيه بيع وشراء الأدوات المالية، وهي تساعد في تحديد الأسعار العادلة للأسهم أو الأصول الأخرى، بناءً على العرض والطلب.

تلجأ الشركات إلى البورصات لجمع الأموال عن طريق بيع أسهمها للمستثمرين بهدف تمويل أعمالها ودعم نموها. بالنسبة للمستثمرين، هذه البورصات هي الأماكن التي يمكنهم فيها شراء هذه الأسهم. امتلاك الأسهم يعني امتلاك جزء صغير من الشركة. مع نمو الشركة، تنمو استثمارات المستثمرين أيضًا. لذلك، تعد البورصات وسيلة حيوية لكل من الشركات التي تحتاج إلى أموال والمستثمرين الذين يتطلعون إلى الاستثمار وتحقيق عوائد.

بالإضافة إلى ذلك، تؤثر أسواق المال أيضًا على الاقتصاد الكلي، حيث تساعد البورصات المزدهرة على تشجيع الأعمال ودفع عجلة النمو الاقتصادي. وغالبًا ما تستخدم أسواق الأسهم كمؤشر للحالة الاقتصادية للبلدان.

كيف تعمل البورصات؟

البورصات وأسواق الأسهم ليست مجرد مكان خاص بشراء وبيع الأدوات المالية، فهي تعتبر هيئات مُنظمة أيضًا تعمل على ضمان أن تكون كل التعاملات التي تتم فيها شفافة وعادلة، مما يخفف من مخاطر السوق (تقلب الأسعار أو انهيارها) والمخاطر التشغيلية (أخطاء النظام أو سوء السلوك).

تمتلك كل بورصة هيئات رقابية وتنظيمية تمثل عنصر حماية للمتعاملين في البورصات، وتوفر بيئة آمنة للمستثمرين؛ كما أن دورها حيوي في الحفاظ على الثقة والاستقرار بين كل المشاركين في السوق.

كيف تستثمر في البورصة؟

لكي تبدأ الاستثمار في البورصة، يتوجب عليك إنشاء حساب تداول مع وسيط مالي ، وهي شركة تعمل كسمسار يسهل تعاملاتك في الأسواق من شراء وبيع. يمكن القيام بذلك عبر الإنترنت بكل سهولة.

بمجرد إنشاء حساب، ستحتاج إلى تحديد نوع فئات الأصول التي تريد الاستثمار فيها. لا تقتصر البورصات على شراء أسهم الشركات فحسب، بل هناك أنواع أخرى من الأصول المالية التي يمكنكَ الاستثمار فيها أيضًا. دعونا نلقي نظرة سريعة على بعضها.

نصيحة: توفر البورصات بيئة منظمة للمستثمرين لشراء وبيع الأوراق المالية. هذه البيئة محمية بلوائح صارمة تضمن شفافية وموثوقية المعاملات.

الاستثمار في الأسهم

يمثل السهم حصة في ملكية شركة مدرجة في البورصة. عندما تشتري سهمًا، فأنت تشتري جزءًا صغيرًا في شركة. إذا كان أداء الشركة جيدًا، يرتفع سعر السهم. إذا لم يكن أداء الشركة جيدًا، ينخفض سعر السهم. يمكن أن يكون الاستثمار في الأسهم طريقة جيدة لتنمية أموالك، ولكنه يتضمن بعض المخاطر أيضًا.

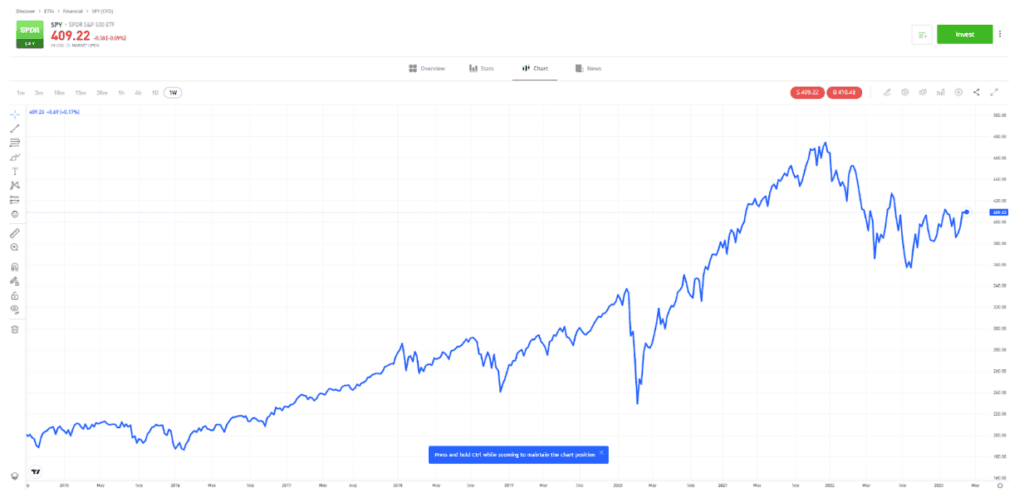

الاستثمار في المؤشرات

المؤشر هو أداة مالية تتعقب أداء مجموعة من الأسهم التي تمثل جزءًا معينًا من سوق الأسهم. على سبيل المثال، مؤشر S&P 500 هو مؤشر يضم أكبر 500 شركة في الولايات المتحدة. عندما تستثمر في أحد المؤشرات، فإنك تستثمر في جميع الأسهم التي يتكون منها هذا المؤشر. يمكن أن تكون هذه طريقة جيدة لتوزيع المخاطر وتنويع المحفظة بأداة مالية واحدة.

الاستثمار في صناديق الاستثمار المتداولة

صناديق الاستثمار المتداولة (ETFs) هي نوع من صناديق الاستثمار التي يتم تداولها في البورصات بشكل مماثل للأسهم. تعكس صناديق الاستثمار المتداولة أداء أصول مالية أخرى مثل الأسهم أو السلع أو السندات أو مجرد قطاع من السوق. من بين مزايا صناديق الاستثمار المتداولة أنها توفر وسيلة للمستثمرين للاستفادة من أداء مجموعة من الأصول في أداة مالية واحدة، الأمر يمكن أن يوفر ميزة التنويع ويساهم في تقليل المخاطر مقارنة بشراء الأصول الفردية.

نصيحة: تنويع المحفظة هي استراتيجية مفيدة للغاية؛ حيث يساعد توزيع الاستثمارات على فئات الأصول والقطاعات المختلفة في التخفيف من تأثير أداء الأصول الفردية.

الاستثمار في العقود الآجلة

العقود الآجلة أكثر تعقيدًا بعض الشيء، فهي عقود مالية مشتقة تُلزم المشتري بشراء أصل (مثل سلعة مادية أو أداة مالية) في تاريخ وسعر مستقبليين محددين مسبقًا. يستخدم المستثمرون العقود الآجلة للمضاربة على حركة سعر الأصل الأساسي، بهدف الربح من تغيرات الأسعار، أو لمجرد التحوط من المخاطر.

الاستثمار في عقود الفروقات

عقود الفروقات هي منتجات مالية من صنف عقود المشتقات، تسمح لك بالتداول على حركة أسعار الأصول دون امتلاك الأصل فعليًا. باستخدام عقود الفروقات، فإنك توافق على تبادل الفرق في سعر الأصل من النقطة التي يتم فيها فتح العقد إلى وقت إغلاقه مع الوسيط المالي. توفر عقود الفروقات العديد من المزايا على غرار سهولة الوصول إلى الأسواق المختلفة واستخدام الرافعة المالية.

عندما تشتري سهمًا، فأنت تشتري جزءًا صغيرًا من تلك الشركة. إذا كان أداء الشركة جيدًا، يرتفع سعر السهم. إذا لم يكن أداء الشركة جيدًا، ينخفض سعر السهم.

نصائح للاستثمار في البورصة

اختيار الأصول المالية المناسبة هو نصف العملية فقط عند الاستثمار في الأسواق المالية. هناك بعض القواعد الذهبية التي يجب مراعاتها عند بدء الاستثمار.

- اختر وسيطًا موثوقًا: تأكد من أن استثماراتك آمنة ومدارة باحتراف من خلال اختيار وسيط موثوق ومرخص من هيئات معروفة.

- تعرف على ماذا ولماذا تشتري: استثمر في الشركات أو الأصول التي تفهمها وتعرف العوامل التي تؤثر عليها فقط.

- توقيت التداول: يمكنك الشراء والبيع خلال ساعات عمل البورصات، لذا خطط لتداولاتكَ وفقًا لذلك.

- تنويع محفظتك: لا تضع كل بيضك في سلة واحدة. قم بتوزيع استثماراتك عبر الاستثمار في أنواع مختلفة من الأصول لموازنة المخاطر.

- ابق على اطلاع: ابحث بانتظام وراقب أخبار السوق للبقاء على اطلاع دائم بأداء استثماراتك.

- تجنب الاستثمار العاطفي: تحكم بنفسيتك والتزم بأهدافك الاستثمارية وتجنب القرارات العاطفية خلال الاستثمار.

تذكر أن استراتيجيات الاستثمار التي تعتمد عليها يجب أن تلتزم بهذه الإجراءات مهما كانت طبيعتها، من أجل ضمان نجاحك في الأسواق المالية.

خاتمة

سواء كنت تستثمر في الأسهم أو المؤشرات أو صناديق الاستثمار المتداولة أو أي أصول أخرى، تظل مبادئ وقواعد الاستثمار ثابتة. من الضروري فهم ما تستثمر فيه وتنويع محفظتك والبقاء على اطلاع دائم بأحداثِ السوق.

تذكر دائمًا أن الاستثمار ينطوي على مخاطر. ولكن من خلال التخطيط الدقيق والفهم الواضح لأهدافك المالية، يمكنك التعامل مع هذه المخاطر لتحقيق أهدافك الاستثمارية.

تعلم المزيد حول الاستثمار في سوق الأسهم على أكاديمية eToro

الأسئلة الشائعة:

- كم يكلف شراء الأسهم؟

-

يتقاضى بعض الوسطاء عمولة على كل صفقة، بينما يقدم البعض الآخر تداولًا بدون عمولة، وبدلاً من ذلك يحققون ربحًا على الفرق بين سعر الشراء وسعر البيع في السوق. أصبح شراء الأسهم أكثر فعالية من حيث التكلفة بفضل الوسطاء عبر الإنترنت الذين أحدثوا ثورة في كيفية الاستثمار.

- ما هو الاستثمار الجيد المناسب للمبتدئين؟

-

ليس هناك ما يضمن أن أي استثمارٍ سيكون استثمارًا «جيدًا». إذا كنت مبتدئًا، ضع في اعتبارك أهدافك الاستثمارية ونسبة المخاطرة التي تتحملها. يختار بعض المستثمرين المبتدئين شراء المؤشرات، أو صناديق الاستثمار المتداولة، حيث أن درجة التنويع تكون أعلى بالمقارنة مع الأسهم الفردية.

- هل البورصة هي نفسها سوق الأسهم؟

-

عادةً ما يستخدم مصطلح « البورصة » للإشارة إلى أسواق الأوراق المالية المختلفة التي يتم فيها شراء الأصول المالية وبيعها من طرف المستثمرين، وهو ما يتضمن سوق الأسهم أيضًا.

هذه المعلومات هي لأغراض تعليمية فقط ولا يجب أن تُؤخذ على أنها نصيحة استثمارية أو توصية شخصية أو عرض أو طلب شراء أو بيع أي أدوات مالية.

تم إعداد هذه المواد من دون الأخذ في الاعتبار أي أهداف استثمارية أو وضع مالي معين ولم يتم إعدادها وفقًا للمتطلبات القانونية والتنظيمية لتشجيع البحوث المستقلة. لا تقدم eToro جميع الأدوات والخدمات المالية المشار إليها وأي إشارات إلى الأداء السابق لأداة مالية أو مؤشر أو منتج استثماري آخر، لا ينبغي اعتبارها مؤشرًا موثوقًا على النتائج المستقبلية.

لا تقدم eToro أي تعهدات ولا تتحمل أي مسؤولية فيما يتعلق بدقة أو اكتمال محتوى هذا الدليل. تأكد من فهمك للمخاطر التي ينطوي عليها التداول قبل المخاطرة بأي رأس مال. لا تخاطر أبداً بأموال لا تستطيع تحمل خسارتها.

تُعَدُّ العقود مقابل الفروقات أدوات معقدة وتنطوي على مخاطر كبيرة لخسارة الأموال بسرعة بسبب الرافعة المالية. تخسر 68٪ من حسابات مستثمري التجزئة الأموال عند تداول العقود مقابل الفروقات عن طريق مزود الخدمة هذا. عليك أن تفكر فيما إن كنت تعرف كيفية عمل العقود مقابل الفروقات، وما إذا كنت تستطيع تحمل مخاطر كبيرة بفقدان أموالك.