آخر ما كان ينتظره العالم المثقل بالديون، هو انتشار فيروس كورونا الذي يزيد من الآلام، فالوقت غير مناسب لوباء عالمي محتمل، خاصة في هذه اللحظة السيئة للغاية، لأن العالم يحمل جبالاً من الديون أكثر مما كان عليه في أي وقت مضى.

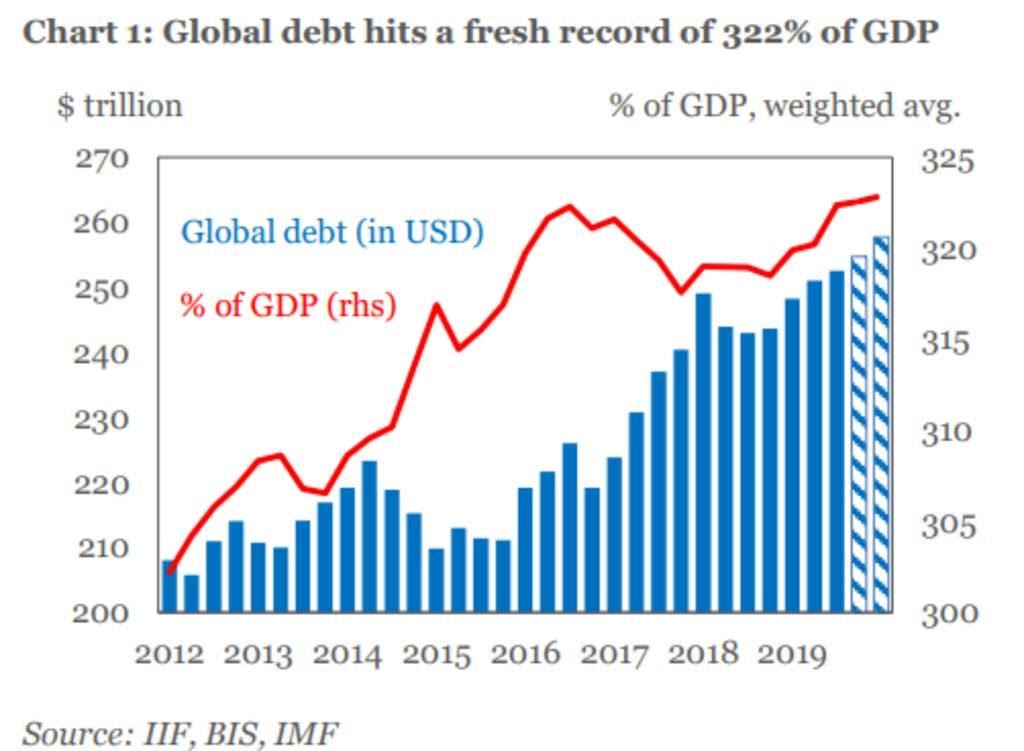

وفقًا لتقرير صادر عن معهد التمويل الدولي، بلغت نسبة الدين العالمي إلى الناتج المحلي الإجمالي 322 بالمائة في الربع الثالث من عام 2019، بقيادة الأسواق المتقدمة التي بلغت نسبة الديون بها إلى الناتج المحلي الإجمالي 383% وهذا يشمل كل شيء من ديون الأسر إلى ديون الشركات والديون السيادية.

ويستطرد معهد التمويل قوله: “نقدر أن إجمالي الدين العالمي سيتجاوز 257 تريليون دولار في الربع الأول من 2020 بقيادة رئيسية من دين القطاع غير المالي الذي يقترب الآن من 200 تريليون دولار، ومدفوعاً بانخفاض معدلات الفائدة والسياسة النقدية التيسيرية التي انتهجتها البنوك المركزية لحماية الاقتصاد من الركود.

وما لبثت البنوك المركزية أن تتوقف عن التيسير النقدي، حتى أجبرها كورونا المفاجئ على العودة مجدداً لخفض الفائدة حيث قام ما لا يقل عن 12 بنكاً مركزياً حول العالم بهذه الخطوة منذ بداية الشهر الجاري للتغلب على أثر فيروس كورونا على الاقتصاد، جاء في مقدمتهم الولايات المتحدة وأستراليا وكندا ودول الخليج التي ترتبط عملتها بالدولار.

وفي ظل هذه الظروف مع تفشي فيروس كورونا، يمكن أن تحدث صدمة اقتصادية تتسبب في الكثير من الضرر نتيجة لانفجار فقاعة الديون العالمية خاصة وأن الشركات والأفراد قد لا يكون لديهم التدفق النقدي اللازم لسداد مدفوعات الديون.

كما تراكمت الديون منذ الأزمة المالية العالمية في 2007-2008 في قطاع الشركات غير المصرفية حيث تمكنت الشركات من اقتراض مبالغ كبيرة بأسعار فائدة منخفضة للغاية، ومع الاضطراب الحالي في سلاسل التوريد وتباطؤ النمو العالمي نتيجة لفيروس “كوفيد 19” فإن أرباح الشركات المثقلة فعلياً بالديون ستعاني من انخفاض الأرباح وصعوبة أكبر في خدمة الديون.

وفي الواقع، أن الخطر، كما يصفه “جون بليندر” في مقال له بصحيفة “فايننشال تايمز” هو ان الفيروس يثير الاحتمالات الغير عادية لحدوث أزمة ائتمانية في عالم من معدلات الفائدة المنخفضة للغاية والسالبة ، خاصة وأن البلدان المتقدمة أبدت استعدادها لمتابعة استجابة مالية ونقدية نشطة للاضطرابات الناجمة عن الفيروس، ومع ذلك، ينطوي هذا النشاط على مخاطر طويلة الأجل تتمثل في ترسيخ السياسة النقدية المخلة التي ساهمت في الأزمة المالية العالمية، فضلاً عن تفاقم الديون الخطير التي يواجه الاقتصاد العالمي الآن.

وفي الوقت الذي تتحدث فيه دراسة صادرة عن شركة أبحاث الأعمال العالمية “دين آند براديتسريت” أن أكثر من 5 ملايين شركة تواجه أزمات عنيفة بسبب تفشي فيروس “كورونا”، فإن الديون التي أصبحت تثقل كاهل الشركات تنذر بأزمة مالية عالمية جديدة.

وحملت الشركات لواء الديون الكبيرة، ومقارنة الظروف الحالية بالفترة التي سبقت الأزمة المالية وبالإضافة إلى الزيادة الكبيرة في الديون الحكومية بعد الأزمة، فإن تركيز الدين في القطاع الخاص ليس على إقراض العقارات والرهن العقاري، ولكن على القروض لقطاع الشركات , والارتفاع الأكثر لفتاً للنظر بالنسبة لديون الشركات يتضح في الولايات المتحدة، حيث يقدر الاحتياطي الفيدرالي أنها ارتفعت من 3.3 تريليون دولار قبل الأزمة المالية إلى 6.5 تريليون دولار في العام الماضي.

فهناك بالفعل فقاعة في ديون الشركات الأمريكية حيث بلغ إجمالي الائتمان للشركات الأمريكية 75.3% من الناتج المحلي الإجمالي في الربع الثالث من عام 2019، وفي المملكة المتحدة، بلغت النسبة 81.5%.

*ديون الشركات ترتفع بوتيرة أكبر من الناتج المحلي في الاقتصاديات المتقدمة

ورغم أن التحول إلى مديونية الشركات أقل خطورة على النظام المالي من الطفرة السابقة في قروض الرهن العقاري عالية المخاطر، ومع ذلك، لا يمكن للبنوك تجنب عواقب الانهيار الأوسع في الأسواق في حالة استمرار فقدان ثقة المستثمرين أو ارتفاع معدلات الفائدة عن المستويات المنخفضة مثل هذه النتيجة من شأنها أن تؤدي إلى زيادة التخلف عن سداد قروض البنوك إلى جانب تقلص قيمة الضمانات في النظام المصرفي.

وبالنظر إلى الدولة مركز اندلاع الفيروس فقد حذرت وكالة “موديز” من أن ديون الشركات في الصين تمثل “الخطر الأكبر” على الاقتصاد العالمي خلال الفترة المقبلة، وخاصة في 2020 مع حقيقة أنها تنمو بسرعة كبيرة، مشيرة إلى أن العديد من الشركات الصينية يعاني للتعامل مع التباطؤ الاقتصادي في البلاد، بفعل أزمات التجارة وعوامل أخرى.

ليس هذا فحسب لكن في تقرير حديث لها، حذّرت منظمة التعاون الاقتصادي والتنمية من زيادة سندات الشركات ذات الجودة الائتمانية المنخفضة، كونها تعطي إشارة مستقبلية على ارتفاع حالات التعثر عن سداد الديون.

وفي نهاية ديسمبر/كانون الأول 2019 ، وصل الدين العالمي المستحق لسندات الشركات غير المالية إلى أعلى مستوى له على الإطلاق عند 13.5 تريليون دولار، أي ضعف المستوى مقارنة بالشهر نفسه من 2008.

ونختم بتحذير البنك الدولي من أزمة ديون عالمية جديدة واضعاً 4 خيارات لمواجهة أزمة الديون الحالية أو تخفيف آثارها تتمثل في

أولاً: الإدارة السليمة للديون والشفافية والتي يجب أن تساعد في تقليل تكاليف الاقتراض واحتواء المخاطر المالية

ثانياً: أهمية السياسة النقدية والمالية وأسعار الصرف في حماية الاقتصادات النامية والناشئة وسط بيئة اقتصادية هشة

ثالثاً : يجب وجود تنظيم قوي للقطاع المالي والإشراف عليه للتعرف على المخاطر الناشئة ومعالجتها

رابعاً: إدارة وسياسات التمويل العام الفعالة والتي تساعد في ضمان استخدام الديون بشكل مثمر.

في النهاية يبدو أن العالم يرقص على حافة خطرة فهل كان الاقتصاد العالمي ينتظر كورونا لتصبح شماعة اقتصادية يعلق الجميع عليها اخطائه , لنتذكر جميعا أن المستثمر الذكي هو من يستغل وقت الازمات لاقتناص أفضل الأصول لبناء محفظته ومع ايتورو نتمنى لكم إستثمار مربح دائما

— التقرير الفني —

التحليل الفني للباوند/دولار، تذبذبات سعرية عالية والصعود هو الأقوي

*إن جميع ما يرد في هذا التقرير يمثل نظرة فنية بناء على أصول علم التحليل الفني ولا يمثل توصية بالبيع او الشراء.

- السيناريو المتوقع : شهد الجنية الإسترلينى إنخفاضات قوية خلال اليومين الماضيين، وذلك عقب أن تفاجأت الأسواق ، بقرار المركزى الأنجليزي بخفض أسعار الفائدة، فى خطوة تحفيزية لمواجة إنتشار فيروس كورونا العالمي، لينخفض الباوند الي مستويات الـ 1.2800 ، والتى من المتوقع أن يرتد منها، مع تسجيل بعض المكاسب وإستهداف مستويات الـ 1.2930 ثم الـ 1.3060

- أما عن السيناريو البديل، ففي حالة إستمرار الباوند فى التراجع وكسر مستويات الدعم عند 1.2750، سوف نشهد المزيد من التراجعات، وصولاً الي 1.2700 وإن كان سيناريو الصعود هو الأكثر ترجيحاً فى الوقت الحالي.

- مستويات الدعم ( 1.2750 – 1.2700 – 1.2610 ).

- مستويات المقاومة ( 1.2930 – 1.3060– 1.3200 ).

- GBP/USD

التحليل الفني لسهم أبل:التداولات العرضية تسيطر علي السهم

- السيناريو المتوقع: شهد سهم أبل إنخفاضات حادة خلال الأسابيع القليلة الماضية، متأثراً بالإنخفاضات التى شهدتها المؤشرات الأمريكية، ليسجل مستويات 264 دولار، لتشكل تلك المستويات دعماً عمل علي تماسك السعر، ومن ثم شهدنا هدوء حذر يسيطر علي تداولات السهم ما بين مستويات 270 الي 285 دولار، في مرحلة تجميعية ، إستعداداً لموجة إرتدادية صاعدة لإستهداف مستويات الـ 304 دولار ثم الـ 310 .

- أما عن السيناريو البديل، ففي حالة فشل السعر في التماسك أعلي مستويات الـ 270 دولار، سوف نشهد تغير سلبي في الأتجاة العام، مع المزيد من التراجعات إستداف مستويات الـ 255 ثم الـ 240 دولار، وإن كان سيناريو الهبوط من المستويات الحالية، غير مرجح بالوقت الحالي.

- مستويات الدعم ( 270 – 255 – 240 ).

- مستويات المقاومة ( 285 – 304 – 310 ).

منصة eToro هي منصة متعددة الأصول تُتيح إمكانية الاستثمار في الأسهم والأصول الرقمية، بالإضافة إلى التداول على أصول عقود الفروقات. يرجى ملاحظة أن عقود الفروقات هي أدوات مُعقدة وتتضمن مخاطر عالية بخسارة سريعة للأموال بسبب الرافعة. 75% من حسابات المُستثمر بالتجزئة تخسر أموالاً عند التداول على عقود الفروقات مع هذا المُزود. ينبغي عليك مراعاة ما إذا كنت تتفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل مخاطر عالية بخسارة أموالك.الأصول الرقمية هي أدوات غير مستقرة ويمكن أن تتعرض لتقلبات سعرية هائلة في فترات زمنية قصيرة للغاية، وبالتالي فإنها ليست مُناسبة لجميع المُستثمرين. بخلاف العقود مقابل الفروقات، فإن تداول العملات الرقمية لا يخضع للتنظيم، وبالتالي لا تخضع لإشراف أي إطار تنظيمي بالاتحاد الأوروبي. رأس مالك في خطر. الأداء السابق ليس مؤشرًا على النتائج المستقبلية.

شركة eToro (Europe) Ltd، هي شركة متخصصة في تقديم الخدمات المالية مرخصة وخاضعة لتنظيم هيئة الأوراق المالية والبورصات القبرصية (CySEC) بمقتضى الترخيص رقم 109/10.

شركة eToro (UK) Ltd، هي شركة متخصصة في تقديم الخدمات المالية مرخصة وخاضعة لتنظيم هيئة مراقبة السلوكيات المالية (FCA) بمقتضى الترخيص رقم FRN 583263.

شركة eToro AUS Capital Pty Ltd هي شركة خاضعة لتنظيم هيئة الأوراق المالية والاستثمارات الأسترالية (ASIC)، مُتخصصة في تقديم الخدمات المالية بموجب ترخيص الخدمات المالية الأسترالية 491139.