بعد التعرض لسحب كبير للمحافظ هذا العام بسبب الضعف عبر أسواق الأسهم العالمية، يبحث العديد من المستثمرين حاليًا عن أصول يمكن أن توفر الحماية من اضطرابات سوق الأسهم. ومع ارتفاع التضخم إلى أعلى مستوياته خلال عدة عقود، وارتفاع أسعار الفائدة بسرعة، يبحث المستثمرون أيضًا عن الأصول التي يمكن أن توفر بعض الحماية من التأثير السلبي لهذه التغيرات.

من بين أنواع الأصول التي يبدو أنها تلبي هذه الاحتياجات نجد صناديق الاستثمار العقاري (REITs). وغالبًا ما يتجاهلها المستثمرون، وهي شركات استثمار متداولة علنًا تمتلك محافظ عقارية أو تمولها. تتيح صناديق الاستثمار العقاري للمستثمرين العديد من الفوائد بما في ذلك الأرباح المرتفعة وحماية من التضخم وارتباطها المنخفض نسبيًا بسوق الأسهم الأوسع وتكاليف المعاملات المنخفضة عليها. وبالنظر إلى هذه المزايا، يمكن أن تكون رصيداً جيداً ينبغي مراعاته من أجل التنويع في الوضع الحالي «للتخلص من المخاطر».

اعرف المزيد عن محفظة RealEstateTrusts الذكية منeToro هنا.

كيف تعمل صناديق الاستثمار العقاري؟

صناديق الاستثمار العقاري هي في الأساس شركات استثمارية تمتلك أو تشغل أو تمول الأصول العقارية المدرة للدخل. وهي مماثلة لصناديق الاستثمار العادية من حيث أنها تجمع رأس المال من العديد من المستثمرين لكي يتمكن مديرو الاستثمار في الكيان من القيام باستثمارات أكبر.

يمكن أن تكون صناديق الاستثمار العقاري طريقة رائعة للمستثمرين الصغار لدخول سوق العقارات. كما إنها مدرجة في سوق الأسهم، تمامًا مثل الأسهم الأخرى، ما يجعلها عالية السيولة (على عكس العقارات الفعلية التي قد يستغرق بيعها أو شرائها شهورًا). وفي الوقت نفسه، فإن تكاليف المعاملات منخفضة للغاية. مع هذه الاستثمارات العقارية، لا داعي للقلق من دفع رسوم الدمغة بالآلاف وتكاليف سمسارة العقارات كما تفعل مع العقارات الفعلية.

تميل صناديق الاستثمار العقاري إلى التخصص في مجال واحد من سوق العقارات. وتشمل بعض المجالات الرئيسية للعقارات التي تستثمر فيها ما يلي:

- المباني السكنية

- مباني المكاتب

- مراكز التسوق

- الفنادق

- مرافق الرعاية الصحية

- مستودعات التسوقعبر الإنترنت

- مرافق التخزين الذاتي

- مراكز البيانات

لكي تتأهل باعتبارها من صناديق الاستثمار العقاري، يتعين على الشركات عادةً تلبية معايير معينة. في الولايات المتحدة، على سبيل المثال، يجب أن يكون لدى الشركة الجزء الأكبر من أصولها وأن يكون دخلها مرتبطًا بالاستثمار العقاري، وأن توزع ما لا يقل عن 90٪ من دخلها الخاضع للضريبة على المساهمين سنويًا في شكل أرباح. وبالمثل، في المملكة المتحدة، يجب على صناديق الاستثمار العقاري توزيع 90٪ من أرباح أعمال تأجير العقارات على مساهميها.

ما السبب في أن تكون صناديق الاستثمار العقاري استثمارًا جيدًا في 2022

في الوضع الحالي، يمكن أن تلعب صناديق الاستثمار العقاري دورًا مهماً في محافظ المستثمرين.

تتمثل إحدى الميزات الرئيسية لصناديق الاستثمار العقاري في عدم تحركها بشكل متزامن تمامًا مع سوق الأسهم. وغالبًا ما تصمد بشكل أفضل من السوق الأوسع خلال فترات اضطراب سوق الأسهم بسبب طبيعة أن تدفقات دخلها مرنة للغاية. ومع ذلك، لا تزال صناديق الاستثمار العقاري تحقق عوائد شبيهة بسوق الأسهم على المدى الطويل. صدق أو لا تصدق، في كثيرٍ من الأحيان تفوقت صناديق الاستثمار العقاري، ككل، على الأسهم على المدى الطويل. بين عامي 1972 و 2019، على سبيل المثال، حقق مؤشر FTSE NAREIT عائدًا بنسبة 13.3٪ سنويًا. كان هذا أعلى من العائد من مؤشر S&P 500، الذي حقق عائدًا بنسبة 12.1٪ سنويًا.

ميزة رئيسية أخرى لصناديق الاستثمار العقاري هي أنها تدفع أرباحًا منتظمة. ويمكن أن تكون العوائد جذابة. في الوقت الحالي، تبلغ عائدات العديد من صناديق الاستثمار العقاري 4٪ أو أكثر. هذا يعني أنه من الممكن للمستثمرين الأفراد كسب الدخل من سوق العقارات، دون الحاجة إلى شراء العقارات أو إدارتها بأنفسهم. في الوضع الحالي، حيث يصعب تحقيق مكاسب رأس المال، تستحق الأرباح المنتظمة وزنها ذهباً.

بالإضافة إلى ذلك، يمكن أن توفر صناديق الاستثمار العقاري الحماية من التضخم. عندما ارتفاع التضخم، يمكن لأصحاب العقارات رفع إيجاراتهم لتغطية التكاليف المتزايدة (غالبًا ما ترتبط عقود الإيجار طويلة الأجل بالتضخم). هذا يدعم نمو توزيعات الأرباح. وفي الوقت نفسه، غالبًا ما تزداد قيم العقارات عند ارتفاع الأسعار. ويرجع ذلك إلى أن ارتفاع أسعار العمالة والمواد والأراضي يجعل البناء أقل قابلية للاستمرار اقتصاديًا، مما يقلل العرض.

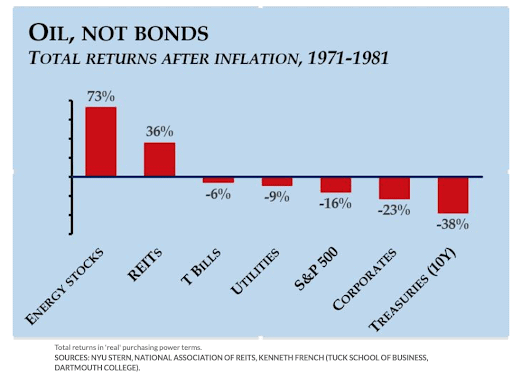

تجدر الإشارة إلى أنه في السبعينيات، عندما كان التضخم مرتفعًا للغاية، كان أداء صناديق الاستثمار العقاري جيدًا للغاية. في الواقع، كان بالفعل ثاني أفضل الأصول أداءً بعد أسهم الطاقة.

الأداء السابق ليس مؤشرا على النتائج المستقبلية.

التحذير هنا هو أنه على الرغم من أداء صناديق الاستثمار العقاري بشكل جيد على مدار العقد، إلا أنها لم ترتفع في خط مستقيم. على سبيل المثال، شهدت أسعار الأصول بعض الضعف في فترة الكساد المرتبط بأوبك من 1972 إلى 1974.

أما بالنسبة لارتفاع الأسعار، فإن صناديق الاستثمار العقاري محمية إلى حد ما بسبب حقيقة أن العديد منها لديه ديون ذات سعر فائدة ثابت مع آجال استحقاق أطول. لذلك، لا ينبغي أن يكون للزيادات في أسعار الفائدة قصيرة الأجل تأثير كبير على تكلفة رأس المال.

لتجميع كل هذا معًا، تبدو أسهم صناديق الاستثمار العقاري جذابة للغاية في الوقت الحالي. لا يمكنها فقط توفير تنويع المحافظ ودخل توزيعات الأرباح، بل يمكنها أيضًا الحماية من التضخم وارتفاع أسعار الفائدة.

كيفية الاستثمار في صناديق الاستثمار العقاري

لتسهيل وصول المستثمرين لصناديق الاستثمار العقاري، أنشأت eToro محفظة RealEstateTrusts Smart. وهي محفظة استثمارية مخصصة بالكامل تركز فقط على أسهم صناديق الاستثمار العقاري.

من خلال هذه المحفظة الذكية، يمكن للمستثمرين الوصول لمجموعة من صناديق الاستثمار العقاري الرائدة، بما في ذلك الصناديق التي تمتلك العقارات السكنية والمكتبية والمستودعات والرعاية الصحية والتخزين وتديرها.

يمكنك معرفة المزيد عن محفظة RealEstateTrusts الذكية من eToroهنا.

لا يرقى نسخ التداول إلى مستوى المشورة الاستثمارية. قد ترتفع قيمة استثماراتك أو تنخفض. رأس مالك في خطر.