من أجل كبح جماح التضخم، أغلق الاحتياطي الفيدرالي أخيرًا الباب أمام سياسته النقدية التيسيرية للغاية في حقبة الوباء، وافتتح سلسلة زيادات أسعار الفائدة هذا العام، لأول مرة في 3 سنوات، وهو ما أحدث تأثيرًا قويًا في أداء كافة الأسواق العالمية خلال الأسبوع الماضي، فكيف استقبلت الأصول الخطرة والآمنة قرار السياسة النقدية؟

كانت شهية المستثمرين للأصول الخطرة مثل الأسهم في أفضل أحوالها، في حين تراجع الطلب على الملاذات الآمنة مثل الذهب والدولار وعوائد السندات، مع حقيقة أن قرار رفع الفائدة قد تم تسعيره من قبل الأسواق، فمنذ الخريف الماضي وبدأت انعكاسات توقعات زيادة تكاليف الاقتراض تُلقي بظلالها على تحركات السوق.

ويأتي ذلك، مع استمرار ارتفاع معدل التضخم لمستويات لم نشهدها منذ عقود، وسط ارتفاع أسعار الطاقة بصفة خاصة، حيث بلغت أسعار النفط أعلى مستوياتها منذ 2008 وحلّقت أعلى من مستويات 100 دولار للبرميل، كما تقف أسعار الغاز الطبيعي خاصة في أوروبا عند مستويات تاريخية، وهنا كان لا بد من تدخل الفيدرالي لحماية الاقتصاد من الركود التضخمي.

قرارات الاحتياطي الفيدرالي

في اجتماع الأربعاء الماضي، أقبل الفيدرالي الأمريكي على رفع معدل الفائدة، لأول مرة منذ ديسمبر 2018، بمقدار ربع نقطة مئوية لتتراوح بين 0.25% و0.50%، في خطوة كانت متوقعة على نطاق واسع لمواجهة التضخم المرتفع الذي لم يُظهر أيّ علامات على التراجع.

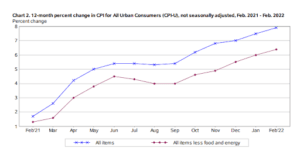

وارتفع مؤشر أسعار المستهلكين في الولايات المتحدة خلال الـ 12 شهرًا المنتهية في فبراير الماضي إلى 7.9%، ليسجل أعلى مستوى منذ يناير عام 1982، مع الارتفاعات الكبيرة التي تشهدها أسعار البنزين والغذاء على مستوى العالم، ليس في أمريكا فقط.

*مؤشر أسعار المستهلكين خلال العام المنتهي في فبراير

في الحقيقة، لم يعلن الاحتياطي الفيدرالي أيّ إجراءات استثنائية غير متوقعة، وهذا قد يكون السبب الرئيس في ارتفاع أسواق الأسهم بعد القرار، إذ أشارت توقعات أعضاء المركزي الأميركي إلى رفع معدل الفائدة 6 مرات إضافية هذا العام، ليكون عند 1.9% بنهاية العام الجاري، قبل أن يصل إلى 2.8% العام المقبل، بعد 3 زيادات أخرى.

ومع تعافي الاقتصاد الأمريكي وتحسن سوق العمل، بعد تداعيات الوباء، قال رئيس مجلس الاحتياطي الفيدرالي جيروم باول، إن البنك المركزي قد يبدأ تقليص حيازته من الأصول البالغة 9 تريليونات دولار في اجتماعه المقبل خلال شهر مايو.

وفي ظل تداعيات الحرب الروسية الأوكرانية على النشاط الاقتصادي العالمي، خفض الفيدرالي توقعاته لنمو الاقتصاد الأمريكي بشكل حاد، ليكون من المتوقع نموه بنحو 2.8% هذا العام، مقابل التقديرات السابقة عند 4%، كما رفع المركزي الأمريكي توقعاته لمؤشر نفقات الاستهلاك الشخصي-المقياس المفضل للفيدرالي لقياس معدل التضخم- إلى 4.3% هذا العام، مقابل 2.6% المتوقعة سابقًا.

أسواق الأسهم تنتعش

في العادة، يكون مستثمرو سوق الأسهم الأكثر تخوفًا من قرارات رفع الفائدة، حيث تميل أسعار الفائدة المرتفعة إلى التأثير سلبًا في الأرباح وأسعار الأسهم (باستثناء القطاع المالي)، لكن هذا لم يحدث بعد القرار الأخير للفيدرالي؛ إذ دفع مؤشر داو جونز للارتفاع بأكثر من 500 نقطة، ما يعادل 1.5%، ليصل إلى أعلى مستوى منذ منتصف فبراير عند 34.75 ألف نقطة.

*أداء مؤشر داو جونز الصناعي

كما صعد مؤشرا ستاندرد آند بورز وناسداك، بنحو 2.2% و3.8% على التوالي، في جلسة الأربعاء الماضي، وسط مكاسب قوية لأسهم التكنولوجيا وعلى رأسها سهم آبل 3%، وسهم مايكروسوفت بنحو 2.5%، وشهدت أسهم البنوك والشركات المالية بالطبع ارتفاعًا قويًا.

وتعزى مكاسب الأسهم الأمريكية إلى أن تحركات الاحتياطي الفيدرالي قد تم تسعيرها بالفعل، حيث جاء القرار كما هو متوقع ولم يحمل لهجة أكثر تشددًا مما كان يراه المستثمرون، والدليل على ذلك استمرار ارتفاعات سوق الأسهم خلال يومي الخميس والجمعة في أعقاب بيان الفيدرالي الأمريكي.

ومع مخاوف التضخم وغزو روسيا لأوكرانيا، كانت الأسهم الأمريكية قد شهدت حركة تصحيحية، مع تراجع مؤشرا داو جونز وستاندرد آند بورز بأكثر من 10% من المستويات القياسية المسجلة في يناير الماضي، في حين دخل مؤشر ناسداك سوقًا هابطة، متراجعًا بأكثر من 20% من مستوياته القياسية في نوفمبر 2021.

ورغم ذلك، خرجت الأسهم الأمريكية من دوامة الخسائر، محققة أفضل مكاسب أسبوعية منذ نوفمبر 2020، بعد ارتفاع مؤشرا ستاندرد آند بورز وداو جونز بنحو 6.1% و5.5% على التوالي، وصعود ناسداك بأكثر من 8%، بفضل تحركات الفيدرالي الأمريكي والتفاؤل بشأن محادثات السلام بين روسيا وأوكرانيا.

اللون الأخضر لم يكن مقتصرًا على البورصة الأمريكية فقط، بل حذت الأسهم الأوروبية حذوها، مسجلة أكبر مكاسب أسبوعية منذ نوفمبر 2020، إذ حقق مؤشر ستوكس 600 ارتفاعًا قدره 5.4% خلال الأسبوع الماضي.

تقلبات في الأسواق الأخرى

بالطبع، استفادت عوائد سندات الخزانة الأمريكية من قرار الفيدرالي، حيث ارتفع عائد السندات لأجل 10 سنوات إلى 2.24%، مسجلًا أعلى مستوى منذ مايو 2019، قبل أن تتراجع قليلًا عن هذا المستوى، كما ارتفعت عوائد الديون الحكومية لأجل عامين فوق 2%، مما أدى إلى منحنى العائد لأدنى مستوى منذ مارس 2020، الذي ينظر إليه على أن مؤشرًا لحالات الركود الاقتصادي.

ورغم ارتفاع الدولار الأمريكي عقب قرار الفيدرالي، فقد تخلت الورقة الخضراء عن المكاسب سريعًا، وسجل المؤشر الذي يقيس أداء العملة أمام 6 عملات رئيسة، خسائر أسبوعية 0.9% على الرغم من ارتفاع عوائد السندات الأمريكية، والتي عادة ما تكون داعمة للعملة، بعد أن ارتفع في الأسبوع السابق له إلى أعلى مستوى منذ مايو 2020، مدعومًا بالحرب الروسية الأوكرانية، التي عززت من الطلب على العملة الأمريكية باعتبارها ملاذًا آمنًا.

*أداء أسعار الذهب منذ بدية 2021

في المقابل، سجلت أسعار الذهب أسوأ أداء أسبوعي منذ نوفمبر 2021، بخسائر 2.8%، لتصل إلى 1929 دولارًا للأوقية في ختام جلسة الجمعة، ضاربةً بتوقعات الوصول إلى مستوى قياسي جديد عرض الحائط، وأصبحت تكافح فقط للبقاء فوق 1900 دولار للأوقية، بدلًا من التألق أعلى من 2000 دولار، لكن في الحقيقة هذه الخسائر ترجع أغلبها إلى تراجع الطلب على الملاذ الآمن، مع انتعاش الأصول الخطرة، وسط التفاؤل بإمكان نجاح مفاوضات السلام بين موسكو وكييف.

وارتفع المعدن الأصفر بنحو 34 دولارًا في جلسة الخميس، بعد قرار رفع الفائدة، لكنها فقدت ما يقرب من 14 دولارًا في جلسة الجمعة، ما يعني أن تحرك الفيدرالي قد تم تسعيره بالفعل من قبل مستثمري الذهب، لأن زيادة تكاليف الاقتراض تعتبر سلبية من الناحية النظرية بالنسبة للذهب، ولكن في الوقت نفسه، فإن ارتفاع معدل التضخم وتباطؤ النمو الاقتصادي هذا العام، قد ينعكس إيجابيًا على المعدن النفيس.

في النهاية، على الرغم من التوقعات شبه المؤكدة بأن الفيدرالي الأمريكي سيرفع معدلات الفائدة في كل اجتماعات هذا العام، لكن الأسواق ستراقب عن كثب تطورات الصراع الروسي الأوكراني وتداعياتها على الاقتصاد العالمي، وأيضًا تحركات معدل التضخم، وما يمكن أن يؤثر ذلك في السياسة النقدية للفيدرالي.

*منصة eToro هي منصة متعددة الأصول تُتيح إمكانية الاستثمار في الأسهم والأصول الرقمية، بالإضافة إلى التداول على أصول عقود الفروقات. يرجى ملاحظة أن عقود الفروقات هي أدوات مُعقدة وتتضمن مخاطر عالية بخسارة سريعة للأموال بسبب الرافعة. ينبغي عليك مراعاة ما إذا كنت تتفهم كيفية عمل عقود الفروقات وما إذا كنت تستطيع تحمل مخاطر عالية بخسارة أموالك.

الأصول الرقمية هي أدوات غير مستقرة ويمكن أن تتعرض لتقلبات سعرية هائلة في فترات زمنية قصيرة للغاية، وبالتالي فإنها ليست مُناسبة لجميع المُستثمرين. بخلاف العقود مقابل الفروقات، فإن تداول العملات الرقمية لا يخضع للتنظيم، وبالتالي لا تخضع لإشراف أي إطار تنظيمي بالاتحاد الأوروبي. رأس مالك في خطر. الأداء السابق ليس مؤشرًا على النتائج المستقبلية.

شركة eToro (Europe) Ltd، هي شركة متخصصة في تقديم الخدمات المالية مرخصة وخاضعة لتنظيم هيئة الأوراق المالية والبورصات القبرصية (CySEC) بمقتضى الترخيص رقم 109/10.

شركة eToro (UK) Ltd، هي شركة متخصصة في تقديم الخدمات المالية مرخصة وخاضعة لتنظيم هيئة مراقبة السلوكيات المالية (FCA) بمقتضى الترخيص رقم FRN 583263.

شركة eToro AUS Capital Pty Ltd هي شركة خاضعة لتنظيم هيئة الأوراق المالية والاستثمارات الأسترالية (ASIC)، مُتخصصة في تقديم الخدمات المالية بموجب ترخيص الخدمات المالية الأسترالية 491139.