قبل البدء في الاستثمار بالأسواق المالية ومحاولة تحقيق عوائد من استثماراتك، يجب أن تستكشف أي نوع من المستثمرين أنت! سيساعدك ذلك على اتخاذ قرار صحيح بشأن الأسلوب الاستثماري الذي سيساعدك على تحقيق أهدافك المالية بأفضل طريقة ممكنة. من المهم أيضًا أن تدرك الاختلافات بين الاستثمار النشط والاستثمار السلبي، مع تفهم قدرتك على تحمل المخاطر وكيف يمكن أن تؤثر على قرارات الاستثمار الخاصة بك.

قد تكون الأسواق المالية في بعض الأحيان مكانًا مربكًا لبعض المستثمرين، وقد تكون أحيانًا ساحقة ومعقدة، حيث تتوفر الآلاف من المنتجات الاستثمارية المختلفة التي تم تطويرها لتلبية الاحتياجات الفردية لكل مستثمر. بدءًا من الأسهم والسندات إلى السلع والعملات وصولاً إلى صناديق الاستثمار والأصول ، توجد خيارات متنوعة تمامًا للمستثمرين للنظر فيها.

بالنسبة للمستثمرين الجدد، فقد يشعرون بالحيرة والاضطراب عند محاولة تصفية الأدوات المختلفة واختيار تلك التي تتوافق مع أهدافهم وأسلوبهم الاستثماري الشخصي. ولذلك، من الضروري التعرف على الأساسيات وتعلم مفاهيم الاستثمار المختلفة والاطلاع على استراتيجيات مختلفة قبل اتخاذ أي قرار استثماري مهم.

بعد الحصول على فهم جيد للمفاهيم الأساسية، يمكن للمستثمرين الجدد البدء في تحديد أهدافهم الاستثمارية الشخصية وأي نوع من المستثمرين هم. هل يرغبون في الاستثمار للحصول على عائدات سريعة قصيرة الأجل أم يفضلون الاستثمار للحصول على عوائد مستدامة طويلة الأجل؟ هل يرغبون في تنويع محفظتِهم أم يفضلون التركيز على صناعة معينة أو منطقة جغرافية؟

بعد تحديد الأهداف، يمكنهم البدء في تصفية الأدوات المالية المتاحة وتحديد تلك التي تلبي تلك الأهداف. يتعين أيضًا على المستثمرين الجدد أخذ الوقت في دراسة العوامل المختلفة التي تؤثر على الأدوات المالية، مثل الأخبار الاقتصادية والسياسية والتغيرات الهيكلية في السوق للحصول على قائمة مختصرة من الأدوات التي تلبي أهدافك الاستثمارية وأسلوبك الشخصي.

“أهم صفة للمستثمر هي الطبع وليس الذكاء.”

وارن بافيت

المستثمر النشط مقابل المستثمر السلبي

يمكن تصنيف الاستثمار إلى نمطين رئيسيين: الاستثمار النشط والاستثمار السلبي. يختلف الاستثمار النشط والسلبي اختلافًا كبيرًا، ويعد أسلوب الاستثمار الأنسب لك هو أحد القرارات الرئيسية التي يتعين على المستثمرين الجدد اتخاذها.

يستخدم المستثمرون النشطون تقارير الأخبار المالية ومخططات الأسعار وآراء الخبراء لتحديد فرص التداول. من ناحية أخرى، يميل المستثمرون السلبيون إلى اتباع نهج عدم التدخل، معتمدين على حقيقة أن الأصول، مثل الأسهم، قد ولّدت تقليديًا عوائد تضرب التضخم على المدى الطويل. بعبارة أكثر بساطة، يعتقد المستثمرون النشطون أنهم قادرون على التغلب على السوق، بينما يفضل المستثمرون السلبيون تتبع الأداء العام للسوق.

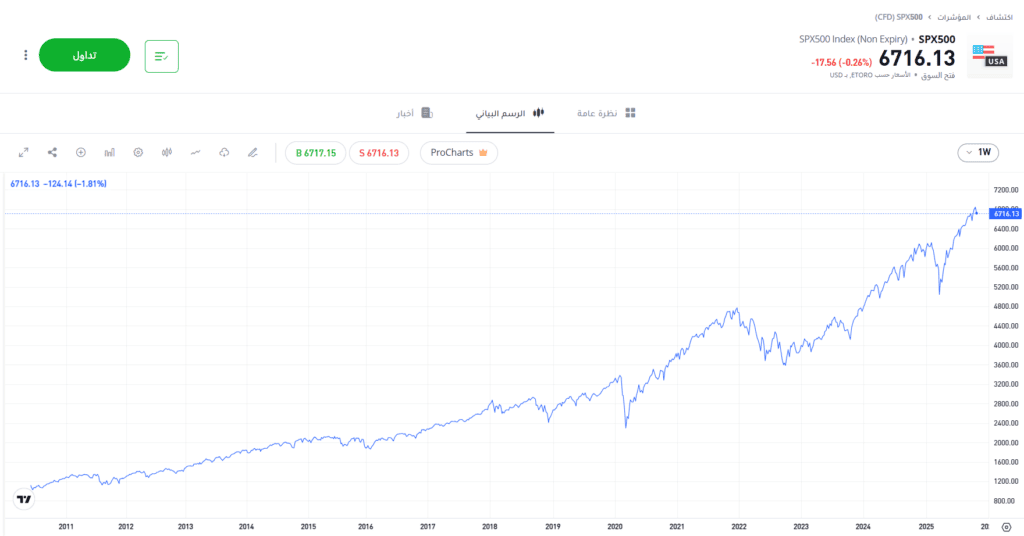

| مؤشر S&P 500 لعام 2014-2023 (أرباح + 125٪) |

الأداء السابق ليس مؤشرًا على النتائج المستقبلية

المصدر: eToro

نصيحة: إن تحديد ما إذا كنت ترغب في تبني نهج نشط أو لديك الوقت الكافي لذلك هو الخطوة الأولى نحو تشكيل خطة استثمار واقعية.

أنواع المستثمرين الأخرى

يمتلك المستثمرون مجموعة متنوعة من أساليب الاستثمار تحت تصرفهم، والتي تلبي كلًا من الاستراتيجيات النشطة والسلبية. ومع ذلك، من الأهمية بمكان إدراك أنه ليست كل الأساليب مناسبة عالميًا لكل مستثمر. وبالتالي، من الضروري فهم الفروق بين هذه الأساليب قبل اختيار أسلوب معين.

مستثمرو القيمة

يستخدم مستثمرو القيمة أدوات التحليل الأساسية لتحديد الأصول، بما في ذلك الأسهم، التي يرون أنها يتم تسعيرها بأقل من قيمتها من قبل السوق. من خلال الاستثمار في “الأسهم الرخيصة“، فإنهم يهدفون إلى تحقيق عوائد تتفوق على السوق، بافتراض أن السوق الأوسع يدرك في النهاية الإمكانات الحقيقية للشركة بمرور الوقت.

مستثمرو النمو

تعتمد غالبية نماذج تقييم المخزون على الأرباح المستقبلية المتوقعة لتحديد السعر الحالي المناسب للسهم. الشركات التي تدخل أسواقًا جديدة أو تستعد لإطلاق منتجات مبتكرة لديها القدرة على تجاوز التوقعات، مما يؤدي إلى زيادة كبيرة في أسعار أسهمها. غالبًا ما يشار إلى هذه النتيجة المتفائلة باسم ارتفاع أسعار الأسهم.

مستثمرو الدخل

المستثمرون الذين يمتلكون أدوات مالية محددة يتلقون مدفوعات دخل دورية. على سبيل المثال ، يتلقى حاملو السندات قسائم تمثل مدفوعات الفائدة التي يتلقونها. بالإضافة إلى ذلك ، تقدم بعض الأسهم توزيعات الأرباح ، وهي عبارة عن أجزاء من أرباح الشركة يتم توزيعها على المساهمين بناءً على أدائها. يمكن إعادة استثمار هذا الدخل أو استخدامه لتلبية الالتزامات المالية الشخصية واحتياجات نمط الحياة.

مستثمرو الزخم

يمكن للمرء أن يولد عوائد استثمارية من خلال تحديد تشكيل اتجاهات الأسعار بدلاً من التركيز فقط على التقييم العادل للأصل. يستخدم المتداولون اليوميون، على سبيل المثال، التحليل الفني للاستفادة من اختلالات الأسعار على المدى القصير عن طريق شراء الأصول أو بيعها على المكشوف. يتضمن نهجهم الاستفادة من أوجه القصور المؤقتة في السوق، بدلاً من إصدار أحكام بناءً على القيمة العادلة الحالية للأصل.

مستثمرو المؤشر

المؤشرات هي أدوات مالية مصممة لتعكس أداء مجموعة معينة من الأصول التي تشترك في خصائص متشابهة. على سبيل المثال، يتكون مؤشر S&P 500 من أكبر 500 سهم مدرج في البورصات الأمريكية. يتيح الاستثمار في مؤشر ما للمستثمرين تكرار عوائد السوق بشكل سلبي، وتتبع أدائها بشكل فعال دون اختيار الأصول الفردية.

نصيحة: غالبًا ما تستخدم المؤشرات كمعاييرَ لأداء السوق. قد يحاول المستثمر النشط التغلب على العوائد التي نشرها مؤشر S&P 500، في حين أن المستثمر السلبي قد يشتري المؤشر فقط.

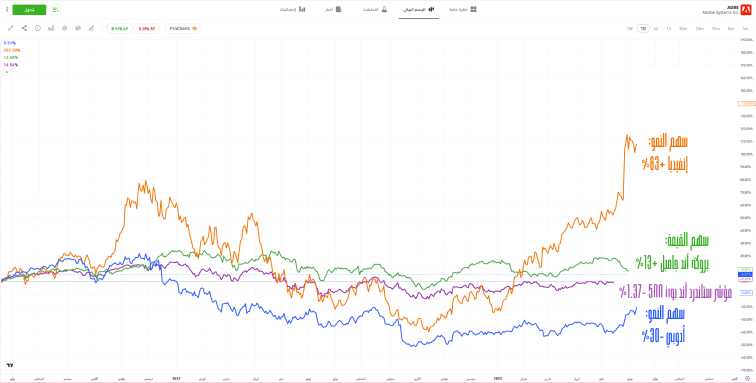

في الرسم البياني أدناه، من الممكن رؤية الأداء النسبي لأربعة أصول مختلفة على مدار 24 شهرًا.

الأداء السابق ليس مؤشرًا على النتائج المستقبلية

المصدر: eToro

تحمل المخاطر والاستثمار

يمكن أن يساعد وجود فهم واضح لتحملكَ للمخاطر من البداية بشكل كبير في الالتزام بخطتك الاستثمارية. في حين أنه من الضروري تنمية عقلية الاستثمار المناسبة، من المهم بنفس القدر التأكد من أن ملف تعريف مخاطر محفظتك يتوافق مع تفضيلاتك الشخصية. خلاف ذلك، قد تؤدي أي حالة من عدم اليقين في السوق إلى اتخاذ قرارات استثمارية عاطفية. يشير تحمل المخاطر إلى مستوى المخاطرة الذي يرغب المتداول في قبوله كجزء من خطة التداول الخاصة به، بينما يقوم ملف تعريف المخاطر بتقييمِ العائد المحتمل للأصل وشهية الفرد للمخاطرة.

المستثمرون المحافظون

يركز المستثمرون المحافظون بشكل كبير على الحفاظ على رأس المال الخاص بهم، والتركيز على الاستثمارات منخفضة المخاطر واستخدام التنويعِ كاستراتيجية لإدارة المخاطر. يميل هذا النهج الاستثماري إلى تفضيله من قبل الأفراد الذين يقتربون من سن التقاعد، لأن لديهم فرصة أقل للتعافي من أي خسائر محتملة قصيرة الأجل. الهدف الأساسي من هذا النوع الاستثماري هو حماية الأموال المتاحة على المدى الطويل.

المستثمرون المعتدلون

يتبنى المستثمرون المعتدلون نهجًا متوازنًا يأخذ في الاعتبار المخاطر والأرباح. يحققون ذلك من خلال إنشاء محفظة متنوعة تضم مختلف فئات الأصول، بما في ذلك السندات والعملات والسلع والأسهم. تتيح لهم هذه الاستراتيجية تحقيق توازن متناغم بين إمكانية النمو وإدارة المخاطر.

المستثمرون الجريئون

يجب أن يكون المستثمرون الجريئون الذين يسعون لتحقيق نمو كبير في رأس المال على استعداد لزيادة تعرضهم للمخاطر والأرباح المالية المحتملة. غالبًا ما تنطوي استراتيجية الاستثمار هذه على استخدام الرافعة المالية وتقليل التنويع لتضخيم المكاسب المحتملة. قد تخصص المحفظة الاستثمارية القوية نسبة أعلى من الموارد لفئاتِ الأصول الأكثر خطورة، مثل أسهم النمو والسلع والأصول المشفرة. من خلال تبني هذا النهج، يهدف المستثمرون إلى الاستفادة من الفرص عالية المخاطر في السعي لتحقيق زيادة كبيرة في رأس المال.

نصيحة: الاستثمار النشط لا يضمن تحقيق عوائد تفوق سوق الأوراق المالية. هناك مخاطر وأرباح مرتبطة بهذا النوع من الاستثمار، وبعض المحافظ التي يديرها مستثمرون نشطون قد تحقق أداءً أقل من المحافظ التي تتبعها المستثمرون السلبيون وتعكس السوق العريضة.

خاتمة

في الختام، عندما يتعلق الأمر بالاستثمار، من الضروري بمرحلة ما وضع أهداف استثمارية واضحة، وتقييم مدى تحمل المخاطر، وتقييم الوقت الذي يمكنك تخصيصه لإدارة محفظتك. تلك القواعد الذهبية تشكل أساسًا قويًا ومتينًا لاتخاذ قرارات استثمارية مدروسة ومستنيرةٍ. من خلال مواءمة استراتيجيتك ومدى تحمل المخاطر، يمكنك بثقة تحديد وتداول الأدوات المالية التي تناسب أهدافك بشكل أفضل. تذكّر، الاستثمار رحلة تتطلب دراسة متأنية ونهجًا مدروسًا جيدًا لتحقيق النجاح.

زُر أكاديمية eToro للتعرف على كيفية إنشاء محفظة تناسب أسلوبك.

اختبار

أسئلة وأجوبة

- ما الأصول التي يجب على المستثمر السلبي والمتحفظ شراؤها؟

-

عادة ما يركز المستثمرون السلبيون والمحافظون التركيز الأكبر على الحفاظ على رأس مالهم. تستلزم هذه الاستراتيجية شراء أدوات منخفضة المخاطر وتنويع استثماراتها عبر مواقع مختلفة لإدارة المخاطر إدارة ناجحة. أحد الأمثلة على هذه الأدوات هو الصناديق المتداولة في البورصة (ETFs)، وهي منتجات على غرار الصناديق مصممة بطبيعتها لتوفير التنويع. بالإضافة إلى ذلك، توفر صناديق الاستثمار المتداولة مرونة في الشراء والبيع في أي وقت.

- هل يجب أن أفكر في تغيير منهجي في التعامل مع المخاطر؟

-

قد يجد المستثمرون أنه من الضروري تعديل مستويات المخاطر والعائد ضمن محفظتِهم الاستثمارية، لا سيما عندما تخضع ظروف السوق أو الظروف الشخصية للتغييرات. ومع ذلك، فإن التنبؤ الدقيق بانهيارات السوق أو التحولات في تقلب الأسعار يمثل تحديًا. نتيجة لذلك، غالبًا ما يختار المستثمرون إنشاء محفظة تتوافق مع نهج المخاطر المتأصل لديهم. يسهل هذا النهج الالتزام باستراتيجية طويلة الأجل، حتى أثناء تقلبات السوق الحتمية.

- كيف يمكنني التأكد من أن محفظتي الاستثمارية تناسب أهدافي؟

-

عند إنشاء محفظة، من الأهمية في مرحلة ما التفكير في النسبة المئوية للعائدِ المطلوب والإطار الزمني الذي يكون فيه المرء على استعداد للانتظار حتى تتحقق هذه العودة. علاوة على ذلك، يجب على المستثمرين فهم التداعيات المحتملة لعدم تحقيق أهدافهم أو التعرض لخسائر رأس المال. إذا استمرت حالة عدم اليقين، فإن استخدام حساب تجريبي للتداولِ بأموال افتراضية هو بمثابة طريقة قابلة للتطبيق لاكتساب نظرة ثاقبة لما يمكن توقعه عند استثمار أموال حقيقية.

هذه المعلومات هي لأغراض تعليمية فقط ولا يجب أن تُؤخذ على أنها نصيحة استثمارية أو توصية شخصية أو عرض أو طلب شراء أو بيع أي أدوات مالية.

تم إعداد هذه المواد من دون الأخذ في الاعتبار أي أهداف استثمارية أو وضع مالي معين ولم يتم إعدادها وفقًا للمتطلبات القانونية والتنظيمية لتشجيع البحوث المستقلة. لا تقدم eToro جميع الأدوات والخدمات المالية المشار إليها وأي إشارات إلى الأداء السابق لأداة مالية أو مؤشر أو منتج استثماري آخر، لا ينبغي اعتبارها مؤشرًا موثوقًا على النتائج المستقبلية.

لا تقدم eToro أي تعهدات ولا تتحمل أي مسؤولية فيما يتعلق بدقة أو اكتمال محتوى هذا الدليل. تأكد من فهمك للمخاطر التي ينطوي عليها التداول قبل المخاطرة بأي رأس مال. لا تخاطر أبداً بأموال لا تستطيع تحمل خسارتها.