يعتبر إنشاء محفظة متنوعة إحدى أفضل الطرق للاستثمار في الأسواق المالية وأحد أفضل سبل تقليل الخاطرة. يعد تحديد مقدار رأس المال الذي يجب تخصيصه لفئات الأصول المختلفة أحد أهم الإجراءات التي يمكن للمستثمر القيام بها.

إنشاء محفظة استثمارية ناجحة هو هدف كل الأفراد الذين يريدون بدء الاستثمار في الأسواق المالية؛ وتعد عملية التنويع من أبرز الطرق لإنشاء محفظة متوازنة؛ حيث يتم تخصيص وموازنة الأصول المختلفة بشكل استراتيجي داخل المحفظة لتقليل المخاطر وتعظيم العوائد.

من خلال هذا المقال ستتعرف على العناصر الأساسية لإنشاء محفظة استثمارية متنوعة ودور عملية توزيع الأصول المالية ودورها في الاستثمار الناجح.

نصيحة: يُعد تنويع المحفظة الاستثمارية من أساسيات الاستثمار في الأسواق المالية لما له من دور في تقليل المخاطر والحد من الخسائر.

ما هو توزيع الأصول؟

يقصد بتوزيع الأصول (أو تخصيص الأصول) عملية التوزيع الاستراتيجي لرأس مال المستثمر عبر فئات أصول مختلفة داخل المحفظة؛ حيث يتم تحديد مقدار استثمارك في كل أصل، مثل الأسهم والسندات والمؤشرات والعقارات والسلع وغيرها. الهدف من تخصيص الأصول هو تحقيق التوازن بين المخاطر والعائد من خلال تنويع الاستثمارات عبر فئات الأصول المختلفة.

خلال مرحلة تخصيص الأصول، من الضروري فهم المخاطر المرتبطة بكل فئة من فئات الأصول. فالأسهم، على سبيل المثال، عادة ما تكون أكثر تقلبًا وتنطوي على مخاطر أعلى مقارنة بالسندات، والتي تعتبر عمومًا استثمارات أقل مخاطرة. من ناحية أخرى، تقدم أدوات السوق النقدية ومثيلاتها عوائد منخفضة، ولكنها توفر سيولة عالية ومخاطرة منخفضة، في حين قد توفر العقارات والسلع فرصًا للتنويع والتحوط المحتمل من التضخم.

على الرغم من عدم وجود نهج واحد محدد لتخصيص الأصول، إلا أن هناك بعض النسب القياسية التي غالبًا ما يطبقها المستثمرون. إحدى النسب الشائعة هي نسبة “70/30” المشكّلة من الأسهم والسندات. يتم من خلال هذه الطريقة استثمار 70٪ من المحفظة في الأسهم و30٪ في السندات؛ حيث تتم موازنة الأسهم ذات المخاطرة العالية بالسندات منخفضة المخاطر، بهدف تحقيق التوازن بين النمو المحتمل للأسهم والمخاطرة المنخفضة للسندات.

من المهم ملاحظة أن توزيع الأصول يجب أن يكون مصممًا وفقًا للأهداف المالية المحددة للفرد ومدى تحمله للمخاطر ومدة الاستثمار. قد يختار المستثمرون الأصغر سنًا الذين لديهم أفق زمني أطول توزيعًا أكثر مخاطرة، من خلال زيادة حصة الأسهم في المحفظة، في حين يميل المستثمرون المتحفظون إلى تخصيص حيز أكبر للسندات.

في نهاية المطاف، يكون تخصيص الأصول عبارة عن عملية ديناميكية تتطلب مراجعة وتعديلات دورية. وتعد المراقبة المنتظمة لأداء المحفظة وظروف السوق أمرًا ضروريًا لضمان بقاء توزيع الأصول متوافقًا مع أهداف المستثمر. من خلال فهم توزيع الأصول والجمع بين مزيج متوازن من الأصول، يمكن للأفراد إنشاء محفظة استثمارية متنوعة تتوافق مع أهداف استثماراتهم ونسبة المخاطرة المتحملة.

نصيحة: خلال عملية تخصيص الأصول، يقوم بعض المستثمرين بطرح عمرهم من الرقم 100 واستخدام الناتج كدليل للنسبة المئوية من المحفظة التي سيتم استثمارها في الأسهم. بشكل عام، كلما تقدمت في العمر، إلا وزادت الأصول منخفضة المخاطر في محفظتك.

ما هو التنويع؟

التنويع هو مبدأ أساسي في بناء محفظة استثمارية متوازنة؛ وتتم هذه العملية من خلال توزيع استثماراتك عبر مختلف الأصول والصناعات والقطاعات والمناطق الجغرافية للتقليل من المخاطر وتعزيز العوائد المحتملة. الهدف من التنويع هو تجنب التعرض المفرط لمخاطر أي استثمار على حده وإنشاء محفظة بعدد من الأصول التي يمكن أن تحقق عوائد بشكل مستقل عن بعضها البعض.

هناك طرق مختلفة لتوزيع الاستثمارات لتحقيق التنويع. يتمثل أحد هذه الأساليب في الاستثمار في فئات أصول مختلفة وغير مترابطة فيما بينها، مثل الأسهم والسندات والمؤشرات والسلع والعقارات وغيرها؛ حيث يتيح ذلك للمستثمرين موازنة مدى تعرضهم للمخاطر.

يمكن أيضًا للمستثمرين تنويع محافظهم من خلال الاستثمار في صناعات أو قطاعات متنوعة، عن طريق إضافة أسهم أو مؤشرات على محافظهم من مختلف القطاعات مثل التكنولوجيا والرعاية الصحية والتمويل والسلع الاستهلاكية، ما من شأنه تقليل تأثير المخاطر الخاصة بكل قطاع.

نصيحة: يتم توزيع الأصول في المحفظة الاستثمارية بناء على الخطة الاستثمارية وهدف المستثمر من إنشاء المحفظة فيما يتعلق بالعائد المرجو ومستوى المخاطرة المستهدف.

لا يقتصر التنويع على عدد الأصول فحسب، بل يتعلق أيضًا بالعلاقة بينها. يشير الارتباط السعري المنخفض بين الأصول إلى أن أسعارها تتحرك بشكل مستقل أو في اتجاهين متعاكسين. يمكن أن يكون هذا مفيدًا لأنه يساعد على موازنة المخاطر داخل المحفظة. على سبيل المثال، إذا كان أحد الأصول يعرف تراجعًا في السعر، قد يعوض عائد أصول أخرى هذا التراجع.

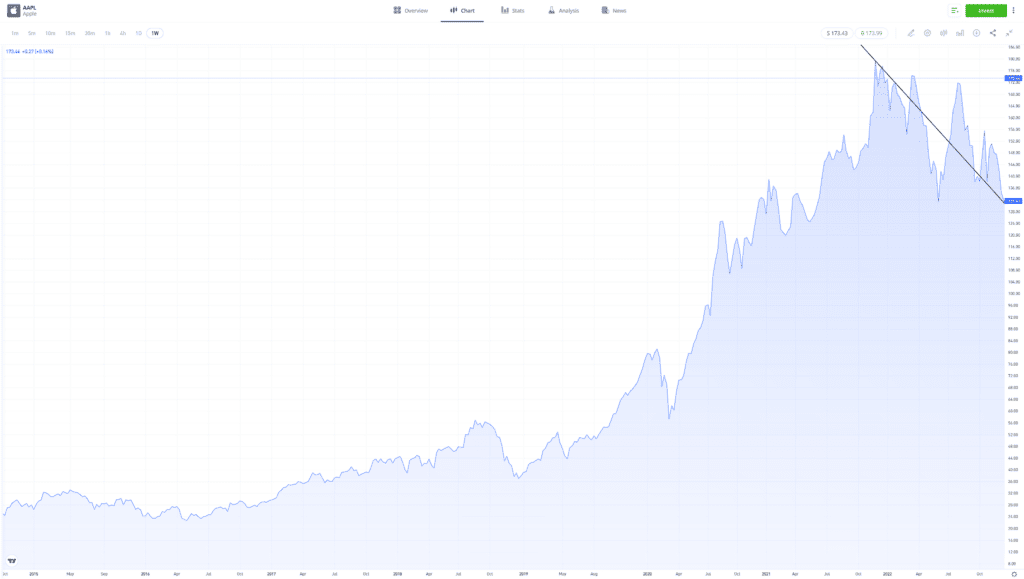

على سبيل المثال، لنفترض أنه لدينا محفظة مكونة من أداة واحدة فقط هو سهم Apple Inc. نعرف أن هذا السهم قد حقق عوائد كبيرة لبعض المستثمرين خلال السنين الماضية، إلا أنه في عام 2022، انخفضت قيمة أسهم AAPL بأكثر من 25٪.

الأداء السابق ليس مؤشرًا على الأداء المستقبلي

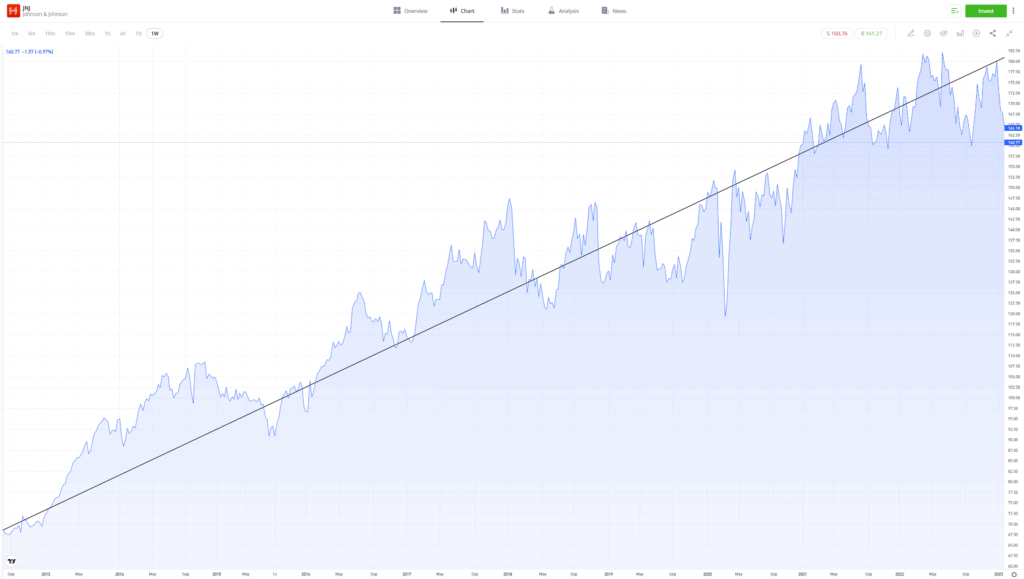

في نفس العام، ارتفعت قيمة أسهم شركة Johnson & Johnson العملاقة للرعاية الصحية بنحو 5٪. إذا تم تقسيم المحفظة الافتراضية بنسبة 50/50 بين AAPL وJNJ، فإن نسبة تقلبها ومتوسط الخسارة الإجمالي سيكون أقل. وهذا مثال بسيط على الطريقة التي تساعد بها المحفظة المتنوعة المستثمرين على إدارة المخاطر وتعظيم العوائد.

الأداء السابق ليس مؤشرًا على الأداء المستقبلي

يوضح المثال أعلاه كيف يمكن لتنويع المحفظة أن يقلل من تأثير تراجع سعر إحدى الأدوات المالية الموجودة في المحفظة. لذلك، يقوم المستثمرون دائمًا بإنشاء محفظة مكونة من مجموعة واسعة من أنواع الأصول. مع الحرص على أن يكون أداؤها مستقلًا وغير مترابط، وذلك من خلال دراسة بيانات أسعارها التاريخية حتى يتجنبوا الاستثمار في أصول تسلك نفس الاتجاه.

إدارة المحفظة

مع مرور الوقت، ستتأثر كل محفظة استثمارية بأحداث السوق أو الظرفية الاقتصادية المتغيرة. لذلك، من الضروري للمستثمرين إدارة محافظهم بشكل مستمر للتكيف مع الظروف المتغيرة للأسواق والحفاظ على توافق المحفظة مع أهدافهم المالية. أحد الجوانب التي يجب مراعاتها هو تقلب الأصول الموجودة داخل المحفظة، والذي يمكن أن يتغير بمرور الوقت. تعد مراقبة وتقييم مخاطر كل أصل أمرًا ضروريًا لضمان عدم تأثر المحفظة بشكل سلبي.

يلجا المستثمرون عادة لقياس مستوى المخاطر العام لمنح كل أصل في المحفظة معدل مخاطرة. يمكن أن يساعد هذا المعدل المستثمرين على قياس مخاطرة كل أصل لاتخاذ قرارات أفضل. على سبيل المثال، إذا تم اعتبار درجة المخاطرة في أصل ما عالية جدًا، فقد يضطر المستثمر لتقليل حصة هذا الأصل في المحفظة.

يعد إعادة التوازن جانبًا آخر مهم من إدارة المحافظ، فمن خلال هذه العملية يتم إجراء مراجعة دورية لتوزيع الأصول وإجراء التعديلات اللازمة لإعادة بنية المحفظة إلى حالتها الأولى لتتماشى مع الأهداف المحددة لها فيما يخص العائد والمخاطرة.

التنويع هو مبدأ أساسي في بناء محفظة استثمارية متوازنة؛ وتتم هذه العملية من خلال توزيع استثماراتك عبر مختلف الأصول والصناعات والقطاعات والمناطق الجغرافية للتقليل من المخاطر وتعزيز العوائد المحتملة.

خاتمة

تنويع المحفظة هو استراتيجية رئيسية في إنشاء محفظة استثمارية متوازنة؛ فمن خلال توزيع الاستثمارات عبر مختلف الأصول والقطاعات والمناطق، يمكن للمستثمرين تقليل المخاطر وتعزيز العوائد المحتملة.

يمكن أن يساعد التنويع المستثمرين من خلال تنفيذ استراتيجيات توزيع الأصول المختلفة ومزج الأصول المستقلة في أدائها، وذلك لإنشاء محفظة متوازنة يمكنها النمو بغض النظر عن تقلبات السوق.

تعلم المزيد عن تنويع المحفظة الاستثمارية على أكاديمية eToro

اختبار

الأسئلة الشائعة:

- ما هي الأصول التي يجب أن أشتريها لتنويع محفظتي؟

-

كلما زاد عدد فئات الأصول المختلفة التي تستثمر فيها، كلما انخفض حجم المخاطرة الكلية لمحفظتك الاستثمارية. خاصة إذا كانت هذه الأصول موزعة على فئات أصول مختلفة وغير مترابطة فيما بينها فيما يخص أداءها. على سبيل المثال، يمزج المستثمرون عادة بين الأسهم والسندات والسلع والعملات الأجنبية.

- هل يمكن أن تكون فكرة تنويع المحفظة فكرة سيئة؟

-

يعتبر تنويع المحفظة بشكل عام استراتيجية جيدة جدًا لتقليل المخاطر. ومع ذلك، يمكن أن يؤدي التنويع المفرط إلى الحصول على عوائد منخفضة، بالإضافة إلى زيادة التعقيد في المحفظة وارتفاع تكاليف المعاملات. كما أنه إذا كان المستثمر يفتقر إلى الخبرة في إدارة الأصول المتنوعة، فقد يكون من الصعب عليه مراقبة المحفظة وإعادة توازنها بشكل فعال. لذلك، فإن التنويع الأعمى دون دراسة متأنية يمكن أن يكون له عواقب سلبية.

- هل هناك طرق سهلة لتنويع محفظتي؟

-

بعض الأدوات المالية، مثل المؤشرات والمحافظ الذكية وصناديق الاستثمار المتداولة، تتضمن سلة من الأصول المختلفة. على سبيل المثال، يحتوي صندوق المؤشرات المتداول S&P 500 على مراكز صغيرة في كل سهم من أسهم أكبر 500 شركة مدرجة في البورصات الأمريكية. على الرغم من أن مؤشر S&P 500 يمثل استثمارًا في فئة أصول واحدة، إلا أنه يقلل من مخاطر الاستثمار في الأسهم الفردية.

هذه المعلومات هي لأغراض تعليمية فقط ولا يجب أن تُؤخذ على أنها نصيحة استثمارية أو توصية شخصية أو عرض أو طلب شراء أو بيع أي أدوات مالية.

تم إعداد هذه المواد من دون الأخذ في الاعتبار أي أهداف استثمارية أو وضع مالي معين ولم يتم إعدادها وفقًا للمتطلبات القانونية والتنظيمية لتشجيع البحوث المستقلة. لا تقدم eToro جميع الأدوات والخدمات المالية المشار إليها وأي إشارات إلى الأداء السابق لأداة مالية أو مؤشر أو منتج استثماري آخر، لا ينبغي اعتبارها مؤشرًا موثوقًا على النتائج المستقبلية.

لا تقدم eToro أي تعهدات ولا تتحمل أي مسؤولية فيما يتعلق بدقة أو اكتمال محتوى هذا الدليل. تأكد من فهمك للمخاطر التي ينطوي عليها التداول قبل المخاطرة بأي رأس مال. لا تخاطر أبداً بأموال لا تستطيع تحمل خسارتها.