تم إدخال المصطلحين “سوق الثور” و” سوق الدب” إلى الأسواق المالية لمساعدة المستثمرين على فهم مواقف معينة والتفاعل معها. ويقصد بهما السوق الصاعد والسوق الهابط على التوالي. تعرف فيما يلي على ماهية سوق الدبِ وسوق الثور.

سوق الدبِ وسوق الثور هما مصطلحان يستخدمان لوصف اتجاهات الأسعار في الأسواق. سوق الثور هو السوق الذي تكون فيه حركة السعر الرئيسية صاعدة، في حين أن العكس هو الصحيح بالنسبة لسوق الدب. تعرف معنا من خلال هذا المقال على ماهية كل من سوق الثور وسوق الدب، ومميزات كل واحد منهما وكيف يمكنك التداول فيهما.

ما هو سوق الدب؟

سوق الدب هو سوق تعرف فيه أسعار الأسهم هبوطًا مستمرًا مع تزايد عمليات البيع على الأسهم. لكي يتم وصف سوق بأنه سوق دب، يتوجب أن تتراجع الأسواق بما لا يقل عن 20% من أعلى مستوياتها.

نصيحة: يحدد المستثمرون نوع السوق الذي يتواجدون فيه لاتخاذ قرارات الاستثمار الصحيحة واستعمال الاستراتيجيات المناسبة.

في سوق الدب تتحول نظرة المستثمرين وخبراء الاقتصاد من نظرة متفائلة إلى نظرة متشائمة بخصوص سوق الأسهم والاقتصاد بشكل عام.

ما هو سوق الثور؟

تعرف أسعار الأسهم ارتفاعًا متواصلاً في هذه السوق ويكون المستثمرون متفائلين وواثقين من استثمار أموالهم في السوق. وينشأ سوق الثور عادةً عندما يكون الاقتصاد مزدهرًا ومستمرًا في النمو وتكون سوق الأسهم معبرة عن هذا الازدهار من خلال ارتفاع قيمتها.

نصيحة: هناك طرق مختلفة لتطبيق استراتيجية الشراء والاحتفاظ، والعديد من المستثمرين المشهورين على موقع eToro يشاركون الأساليب التي يستخدمونها لزيادة عائداتِهم.

ويُصطلح على سوق بأنه سوق ثور عندما يرتفع مؤشر قيادي (على غرار مؤشر S&P 500 في الولايات المتحدة) بنسبة 20% من آخر قاع مسجل.

سوق الدب مقابل سوق الثور

من الناحية التاريخية، الوضع الافتراضي لأسواق الأسهم هو سوق صاعدة (سوق الثور)، حيث تظهر الأسعار ارتفاعات متواصلة عند النظر إلى رسم بياني للأسواق يمتد لعقود. ومع ذلك، غالبًا ما يتخلل فترات الصعود هذه انخفاضات أسعار كبيرة قصيرة الأجل، تمثل سوق الدب.

من الضروري أن ندرك أن الأسواق تتحرك في دورات، مع فترات متناوبة من التحركات الصاعدة تليها تراجعات، مما يؤكد الطبيعة الدورية المتأصلة للأسواق المالية.

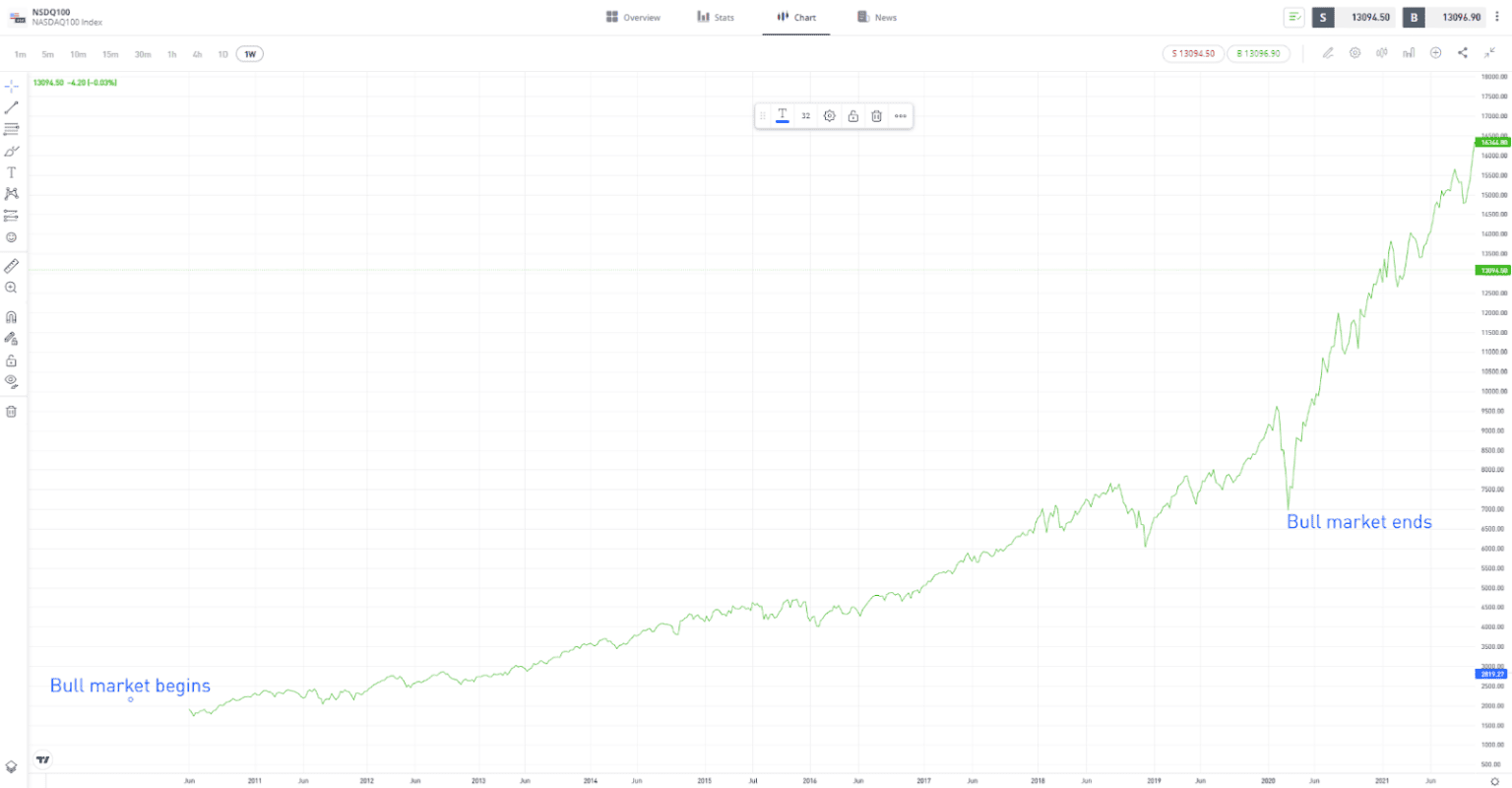

| رسم بياني لمؤشر S&P 500 للفترة بين 2014 و2023. |

الأداء السابق ليس مؤشرًا على الأداء في المستقبل.

المصدر: eToro

التداول في سوق الثور مقابل التداول في سوق الدب

يعتمد أسلوب التداول في الأسواق بشكل كبير على أهدافك الاستثمارية والأفق الزمني الذي تود فيه الاحتفاظ بالصفقات. على سبيل المثال، قد يرى المستثمر على المدى الطويل الذي يتبنى استراتيجيةَ “الشراء والاحتفاظ” في سوق الدب فرصة لشراء الأسهم المقومة بأقل من قيمتها بسعر مخفض، ما سيحققُ له مكاسب عند تعافي السوق.

ومع ذلك، يمكن للأسواق الهابطة والصاعدة إثارة مشاعر السوق المختلفة؛ حيث أنه في سوق الثور، يكون المستثمرون متفائلين وأكثر ثقة، ويتخذون القرارات بناءً على حركة الأسعار والأساسيات الاقتصادية. من المرجح أن يثقوا في تحليلِهم وأن يتخذوا قرارات ذات أفق طويل الأجل، معتقدين أن اتجاه السوق سيستمر في الارتفاع.

على العكس من ذلك، يمكن للأسواق الهابطة في كثير من الأحيان إثارة الذعر، مما يؤدي إلى البيع المفرط على المدى القصير. قد يؤدي عدم اليقين والخوف المرتبط بانخفاض الأسواق إلى تصور أحكام خاطئة، ما يدفع المستثمرين إلى اتخاذ قرارات متسرعة. لذلك، من الضروري الحفاظ على استراتيجية منضبطة وعدم السماح للاستثمار العاطفي بتشكيل قرارات التداول في هذه الفترات.

من الناحية التاريخية، الوضع الافتراضي لأسواق الأسهم هو سوق صاعدة (سوق الثور)، حيث تظهر الأسعار ارتفاعات متواصلة عند النظر إلى رسم بياني للأسواق يمتد لعقود.

استراتيجيات التداول في سوق الثور وسوق الدب

لا توجد استراتيجية محددة للتداول في سوق الثور وسوق الدب” تناسب جميع أنماط التداول أو تضمن الأرباح. ومع ذلك، هناك عدد من الاستراتيجيات المشهورة التي يستخدمها المستثمرون والتي يمكن أخذها في الاعتبار:

استراتيجية الزخم

تداول الزخم هو عملية تداول أصل مالي يتحرك في اتجاه قوي، مع فرضية استمرار هذا الاتجاه لفترة أطول. تعرف هذه الاستراتيجية شعبية كبيرة لدى المتداولين والمستثمرين في أسواق الأسهم. ويقوم المتداول من خلال هذه الاستراتيجية عادةً بالبحث عن الأسهم التي حققت أفضل أداء خلال فترة 12 شهرًا، والدخول في مراكز شراء على أساس استمرار الاتجاه القائم والبيع عندما يُظهر الزخم ضعفًا أو تباطؤًا مع تزايد عمليات البيع على السهم وظهور بوادر تغير الاتجاه الصاعد.

التداول مع الاتجاه

استراتيجية اتباع الاتجاه هي من بين الاستراتيجيات المعتمدة على التحليل الفني، حيث يقوم المتداول باتباع الاتجاه القائم من خلال فتح مركز شراء عندما يكون السهم متحركًا في مسار صاعد بهدف البيع لاحقًا عند ارتفاع السعر. ويتشكل الاتجاه الصاعد عندما يكون كل قاع مشكل أعلى من القاع الذي يسبقه؛ وينطبق نفس الأمر على القمم السعرية، حيث تكون كل قمة أعلى من القمة التي سبقتها.

الاختراق السعري

الاختراق السعري هو عملية تجاوز السعر لمستوى مقاومة سابق مع وجود ارتفاع كبير في أحجام التداول. ويقوم المتداولون بالشراء عند تجاوز السعر لمستوى المقاومة السابق بهدف استمرار الأسعار في الارتفاع لمدة من الزمن و بهدف تحقيق مكاسب من التقلبات التي تلي عملية الاختراق السعري.

الخروج من المراكز لإعادة الشراء لاحقًا

من خلال هذه الاستراتيجية، يقوم المستثمرون على المدى الطويل الذين يشترون الأصول المالية مثل الأسهم والاحتفاظ بها لمدة طويلة، عند ظهور بوادر الدخول في سوق هابطة، بتقليص بعض مراكز الشراء الخاصة بهم لإعادة شرائها مرة أخرى عندما تنخفض أسعارها.

نصيحة: يمكنك التدرب على التداول في الأسواق دون المخاطرة بأموال حقيقية من خلال فتح حساب تجريبيي على منصة تداول.

كيف تتعرف على سوق الدب؟

خلال سوق الدب تَعْرِفُ مؤشرات أسواق الأسهم تراجعات كبيرة بالتوازي مع تراجع المؤشرات الاقتصادية كنسبة نمو الناتج الداخلي ونسبة البطالة ومتوسط الدخل، وهو ما يؤدي بدوره لتراجع أرباح الشركات وتقلص أعمالها وإيراداتها وفقدان المستثمرين لثقتهم في الأسواق.

يتشكل سوق الدب مع استمرار هبوط الأسعار في أسواق الأسهم نتيجة توقعات حدوث تدهور في الظرفية الاقتصادية أو حدوث أزمات مؤثرة على غرار ما حدث سنة 2020 جراء انتشار فيروس كورونا المستجد.

يمكن أن تنشأ أسواق الدب أيضًا جراء الأزمات المالية والأزمات التي قد تؤدي لنقص السيولة في السوق. ما يمكن أن يؤدي بدوره إلى حدوث تراجعات كبيرة في الأسعار.

كيف تتعرف على سوق الثور؟

يبدأ سوق الثور مع نهاية سوق الدب السابق، حيث تصل أسواق الأسهم إلى أدنى مستوياتها، في ظل وجود تدهور اقتصادي تتراجع فيه معظم المؤشرات الاقتصادية. ومع وصول هذه الظرفية الاقتصادية إلى نهايتها تعكس أسواق الأسهم هذا الأمر، من خلال تغير اتجاه أسعار أسواق الأسهم من الهبوط إلى الصعود مع تحسن التوقعات الاقتصادية ومعنويات المستثمرين، ما يؤدي إلى مزيد من الطلب على شراء الأسهم وتراجع عمليات البيع وبالتالي ارتفاع أسعارها.

تظهر الرسوم البيانية التاريخية لأسعار الأسهم أن الوضع العادي لأسواق الأسهم هو السوق الصاعدة، بدلاً من وضع السوق الهابطة. بعد اكتشاف السوق الصاعدة والاستثمار فيها، يحاول المستثمرون توقع حدوث عمليات البيع وتصحيحات الأسعار.

يوضح الرسم البياني أدناه أنه كانت هناك قمم وقيعان على طول مسار مؤشر ناسداك بين سنتي 2009 و2020، لكن هذا لم يؤشر على نهاية السوق الصاعدة. وبدلاً من ذلك، انتهى سوق الثور بعد انخفاض السعر بأكثر من 20٪ في مارس 2020.

الأداء السابق ليس مؤشرًا على الأداء في المستقبل.

المصدر: eToro

خاتمة

معرفة نوعية السوق الذي تتداول فيه عامل هام جدًا لنجاحكَ كمتداولٍ في الأسواق المالية، فإدراكُ الاتجاه السائد في السوق والظرفية الاقتصادية من شأنه أن يعزز من نسبة نجاحك كمتداولٍ. يسمح هذا بمواءمة استراتيجياتك مع الاتجاه السائد، فكما يقال “الاتجاه هو صديقك”.

يمكن للتداول التكتيكي ضد الاتجاه أثناء تصحيحات السوق المؤقتة أن يفيد المتداولين بشكل كبير. لكن هذه المهارة تحتاج لخبرة كبيرة في الأسواق.

تعلم المزيد حول تداول الأسهم على أكاديمية eToro

أسئلة شائعة:

- ما هي المدة التي تستغرقها أسواق الثيران والدببة؟

-

الأسواق الصاعدة هي الوضع السائد لأسواق الأسهم، وعادة ما تستمر لسنوات أو عقود. يمكن أن تكون الأسواق الهابطة قصيرة الأمد، وبعضها يستمر لبضعة أشهر فقط، ولكن يمكن أن تطول أيضًا إذا استمرت العوامل الخارجية مثل عدم الاستقرار الاقتصادي والصراع الدولي وما إلى ذلك لفترة أطول من المتوقع.

- ما هو أقصر سوق دب في التاريخ؟

-

أدى انهيار أسواق الأسهم سنة 2020 بسبب فيروس كورونا بين 20 فبراير و 24 مارس 2020 إلى خسارة مؤشر S&P 500 لأكثر من 30٪ من قيمته السوقية. بحلول 6 أبريل، ارتفع السوق بنسبة 20٪، مما يجعله أقصرَ سوق هابط في التاريخ.

- هل هناك أوقات لا يكون فيها السوق سوق دبٍ أو سوق ثور؟

-

هناك فترات تتحرك فيها الأسواق بشكل جانبي. هذا لا يعني أن السوق قد غير اتجاهه من الاتجاه الصعودي أو الهبوطي. بدلاً من ذلك، يمكن أن يعني ذلك أن عدم وجود عوامل مؤثرة يمكن لها أن تشكل اتجاهًا معينًا.

هذه المعلومات هي لأغراض تعليمية فقط ولا يجب أن تُؤخذ على أنها نصيحة استثمارية أو توصية شخصية أو عرض أو طلب شراء أو بيع أي أدوات مالية.

تم إعداد هذه المواد من دون الأخذ في الاعتبار أي أهداف استثمارية أو وضع مالي معين ولم يتم إعدادها وفقًا للمتطلبات القانونية والتنظيمية لتشجيع البحوث المستقلة.

لا تقدم eToro جميع الأدوات والخدمات المالية المشار إليها وأي إشارات إلى الأداء السابق لأداة مالية أو مؤشر أو منتج استثماري آخر، لا ينبغي اعتبارها مؤشرًا موثوقًا على النتائج المستقبلية. “قد يختلف توفر جميع المنتجات والخدمات المذكورة أعلاه حسب الولاية القضائية والبلد.

لا تقدم eToro أي تعهدات ولا تتحمل أي مسؤولية فيما يتعلق بدقة أو اكتمال محتوى هذا الدليل. تأكد من فهمك للمخاطر التي ينطوي عليها التداول قبل المخاطرة بأي رأس مال. لا تخاطر أبداً بأموال لا تستطيع تحمل خسارتها.